法人カードの世界で、いま「パーチェシングカード」が熱いのだという。いわゆる法人カードがプラスチックカードで発行されるイメージであるのに対し、パーチェシングカードはカードレスで発行される。両者の提供形態の違いは、対面、非対面という利用シーンの違いにも起因している。コロナ禍の影響による深刻な落ち込みから回復しつつある法人カードに対して、コロナ禍を通じて成長の止まらないパーチェシングカードの市場性はどこにあるのだろうか。個人向けに加えて、法人向けキャッシュレスについてもこの数年、注力してきたという三井住友カードに聞いた。

仕入れや広告費など、企業の直接費もカード決済で

法人向けに提供されるクレジットカードと聞いて、真っ先に頭に思い浮かべるのは「法人カード(コーポレートカード)」ではないだろうか。会社の役員や従業員などにそれぞれ貸与される会社名義のクレジットカードで、利用した代金は会社の銀行口座からそのまま引き落としとなるため、個人による経費の立替が不要になるなどの導入メリットがある。

コーポレートカードの用途としては、航空券や宿泊代といった出張時の旅費交通費のほか、日常の交通費、得意先を接待する際の飲食代などが挙げられる。こうした支出は、会社の事業との関係上ではいずれも「間接費」に該当する。

これに対して、主に会社の事業と直接つながる「直接費」に充てることが想定された法人カードが「パーチェシングカード」である。パーチェシング(Purchasing)は「購買」を意味するので、「購買カード」と理解するとわかりやすいかもしれない。小売業が行う商品の仕入れや、メーカーの資材調達、あるいは広告費、クラウド型で提供されるITサービスの利用といった場面で発生する支払いを、会社の法人口座に紐付けられたクレジットカードで決済してしまおうというのがパーチェシングカードの役どころである。

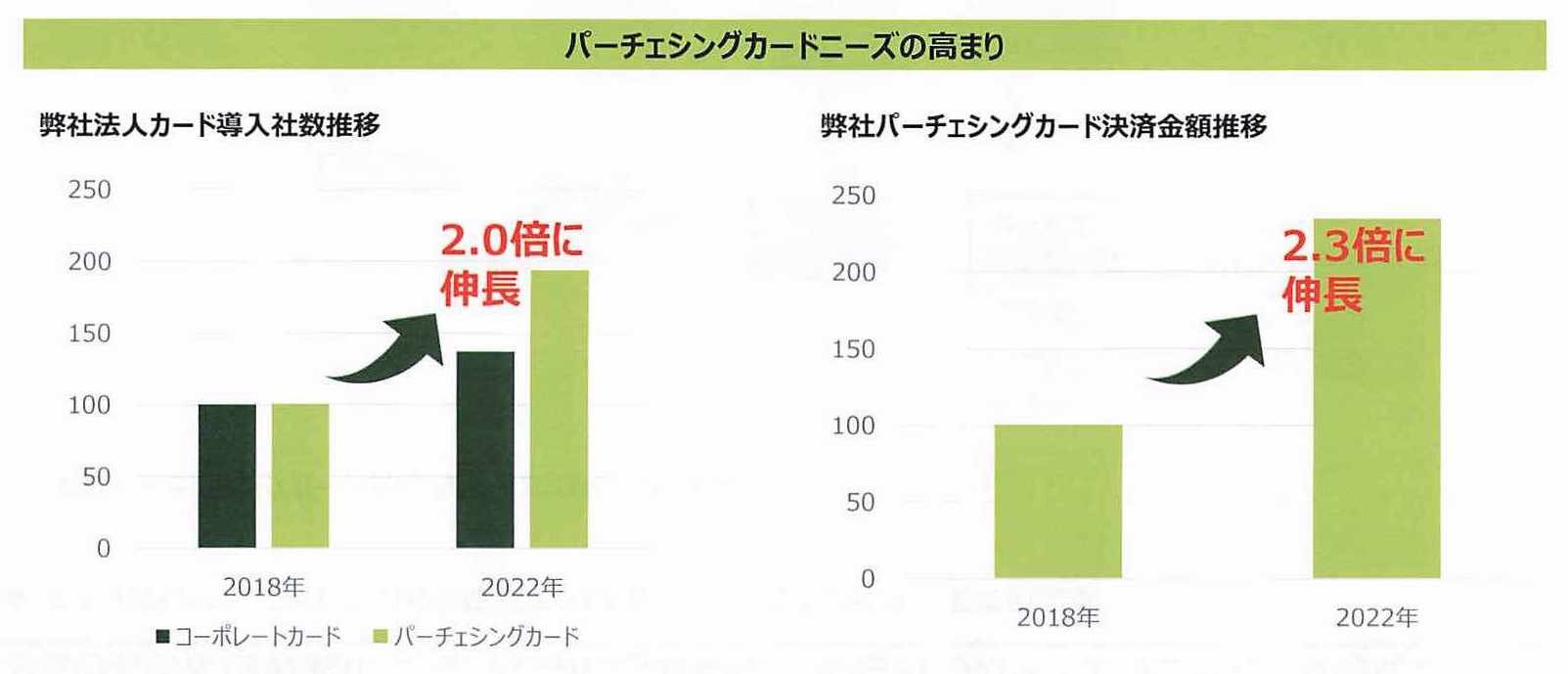

三井住友カードによると、コロナ禍による環境変化を経て、法人カードの展開のうちでもいまこのパーチェシングカードの利用が急速に増えているという(画面1)。外出禁止やテレワークの浸透により、同時期の利用が劇的に落ち込んだコーポレートカード(2022年から回復)に対して、パーチェシングカードが逆風をものともしない展開になっているのはなぜだろうか。

画面1 コーポレートカード(左側チャートの濃い緑)と比べてパーチェシングカードの伸びは顕著(出典:三井住友カード)

「パーチェシングカード」がなければITサービスが契約できない事情

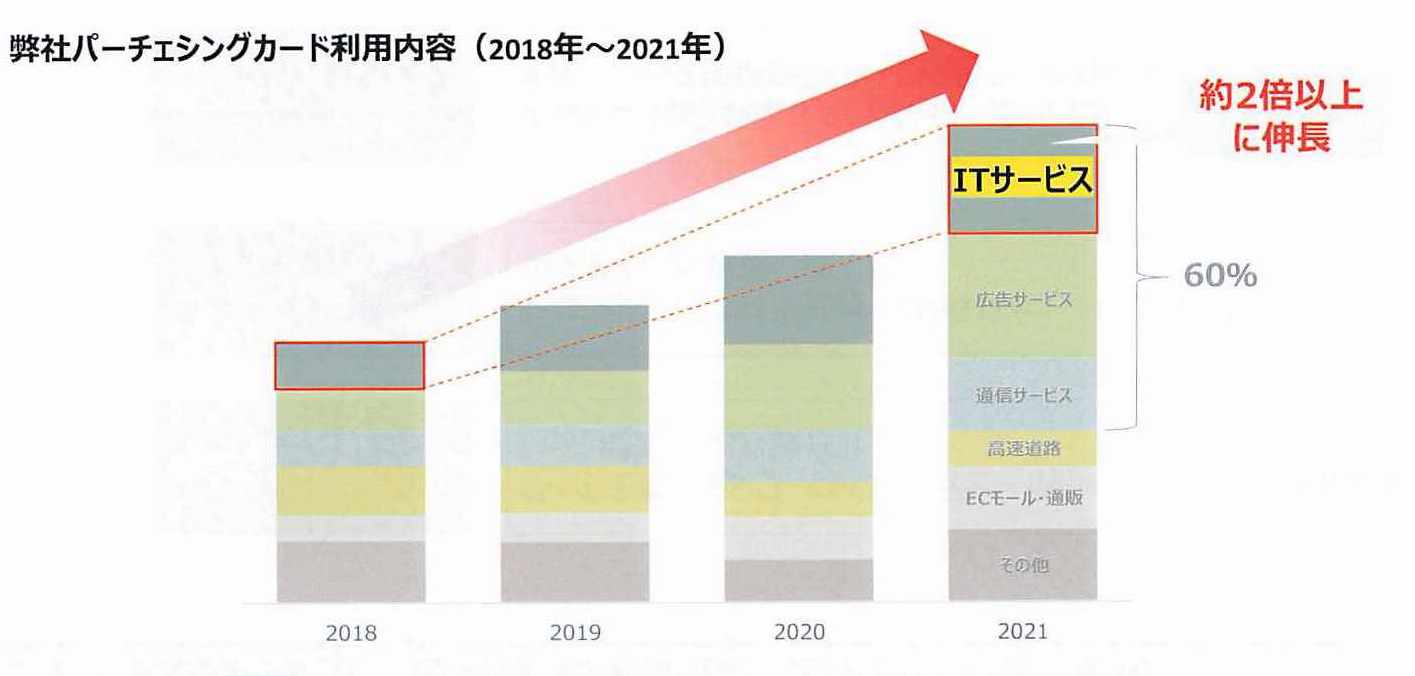

パーチェシングカードが伸びている理由は、利用先の傾向を見れば明らかだ(画面2)。近年デジタル化が著しい広告(費)の支出先は、FacebookやGoogleADs、LINEADs、Twitter、Yahoo!などプラットフォーム企業が中心だが、これらの支払い方法としては、契約から決済までオンラインで即時に完結できるクレジットカード決済のみに対応するケースが多い。

画面2 決済データの内訳(出典:三井住友カード)

クラウド型で提供されるITサービスへの支払いも同様である。わかりやすいところでは、コロナ禍で企業活動の継続に欠かせないツールして注目されたWeb会議システムのZoomや、Slack、AWS、Microsoft Azure、Google Cloudなど、これらもまた軒並みクレジットカード決済との親和性が高い。

従来、こうしたBtoBの支払いに関して、日本では「請求書払い」が伝統的に利用されてきたが、合理性が求められるデジタル時代にあって、脇に押しやられてしまっているのが実情だ。「クレジットカードがなければサービスを利用できない」という切迫した状況が、企業にパーチェシングカードの導入を促す原動力となっている。

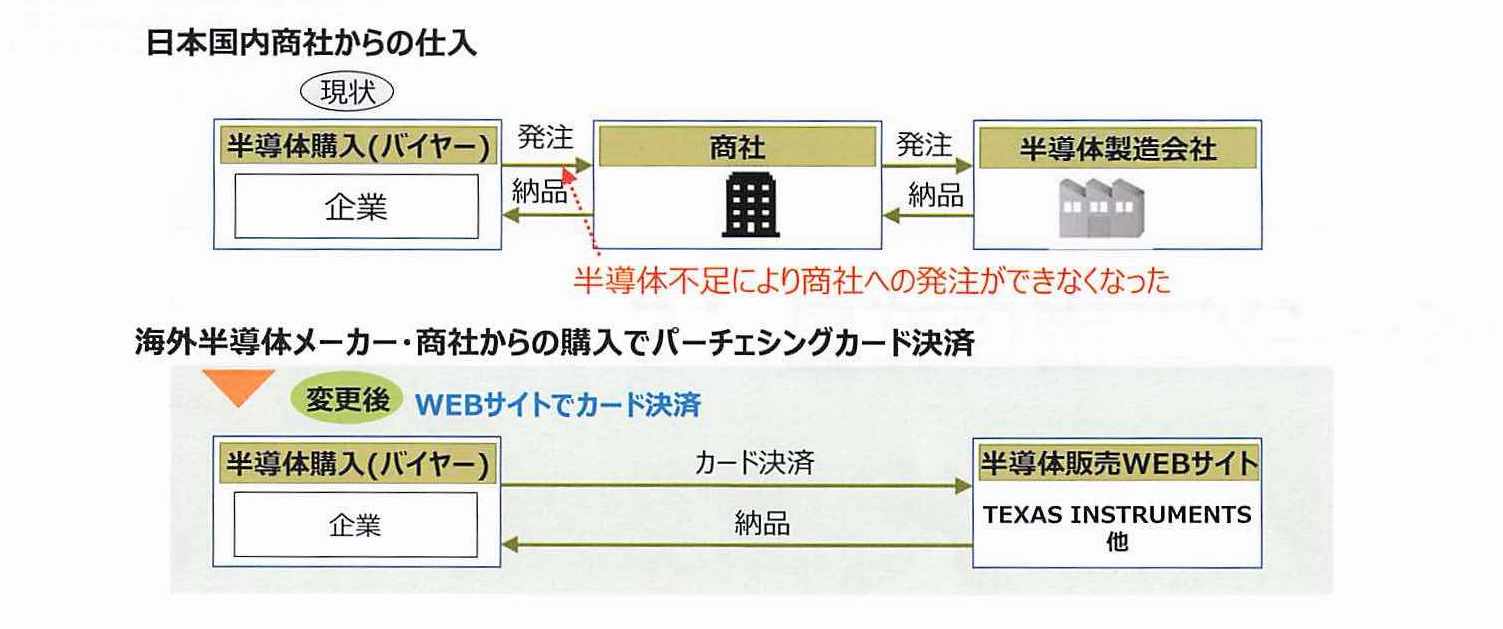

さらに三井住友カードが特筆すべき事例として挙げたのは、なんと半導体の調達ニーズである。企業が海外メーカーから半導体を仕入れようとする場合、従来では日本国内の商社を経由して発注、納品を受けるのが一般的だった。しかし、折りからの半導体不足で供給が追いつかなくなった結果、商社への発注自体ができない状況が生まれたという。

そこで編み出されたのが、半導体を仕入れたい企業が直接、海外の半導体メーカーのWebサイトを通じて発注する方法。ここでものを言ったのがパーチェシングカードによるクレジット決済だ(画面3)。着金までに手間と時間のかかる海外送金に比べて、昼夜の時間を問わずオンラインのWebサイト上で即座に決済が完了するクレジットカードの強みが存分に発揮された格好だ。

「(カード決済により)その場で発注が成立するので、すぐに在庫を引き当ててもらえる」(三井住友カード・法人決済ビジネス部 グループ長の前田 祐氏/写真)

この半導体の事例は、パーチェシングカードの機能性が思いがけない市場ニーズにつながる可能性を示しているようで、注目に値する。

画面3 半導体の調達におけるパーチェシングカード活用事例(出典:三井住友カード)

写真 三井住友カード・法人決済ビジネス部 グループ長の前田 祐氏

「非対面×カードレス」で使われるパーチェシングカード

ところで、この「半導体調達」の事例からも想像がつくように、パーチェシングカードの決済金額は一般的なカード決済に比べて高額になる。「カード加盟店」となる相手側企業にとって手数料の負担は重くならないのだろうか。

この点について前田氏は、企業間取引(BtoB)向けの決済手数料率を国際決済ブランドが別に設定していることを挙げ、「個人向けとの対比では手数料率は小さくなっている」と説明する。

ちなみにパーチェシングカードとコーポレートカードの相違点として、発行形態の違いもある。対面取引で利用されることの多いコーポレートカードがプラスチックカードの発行を前提とするのに対して、非対面の取引が中心になるパーチェシングカードはカードレスで発行される。発行時にはカード番号などのクレジットカード情報がシートに印字され、導入企業に送り届けられる仕組みで、会計・経理部門などの管理の下で使用されるのが一般的だ。

使い方も一般的なクレジットカードと同様で、カード情報の入力や、相手先(加盟店)が対応していればEMV 3-Dセキュアなどの手法も併用して、安全にカード決済が完了できる。

同業他社との差別化は、業務システムと決済データの連携で

法人カードの事業機会が拡大している状況は、業界全般に共通しており、このタイミングで同事業の強化の乗り出すクレジットカード会社も少なくない。しかし、法人の銀行口座に紐付けて決済できる法人カードの商品性として、機能面では各社によって差を出しづらい実情がある。

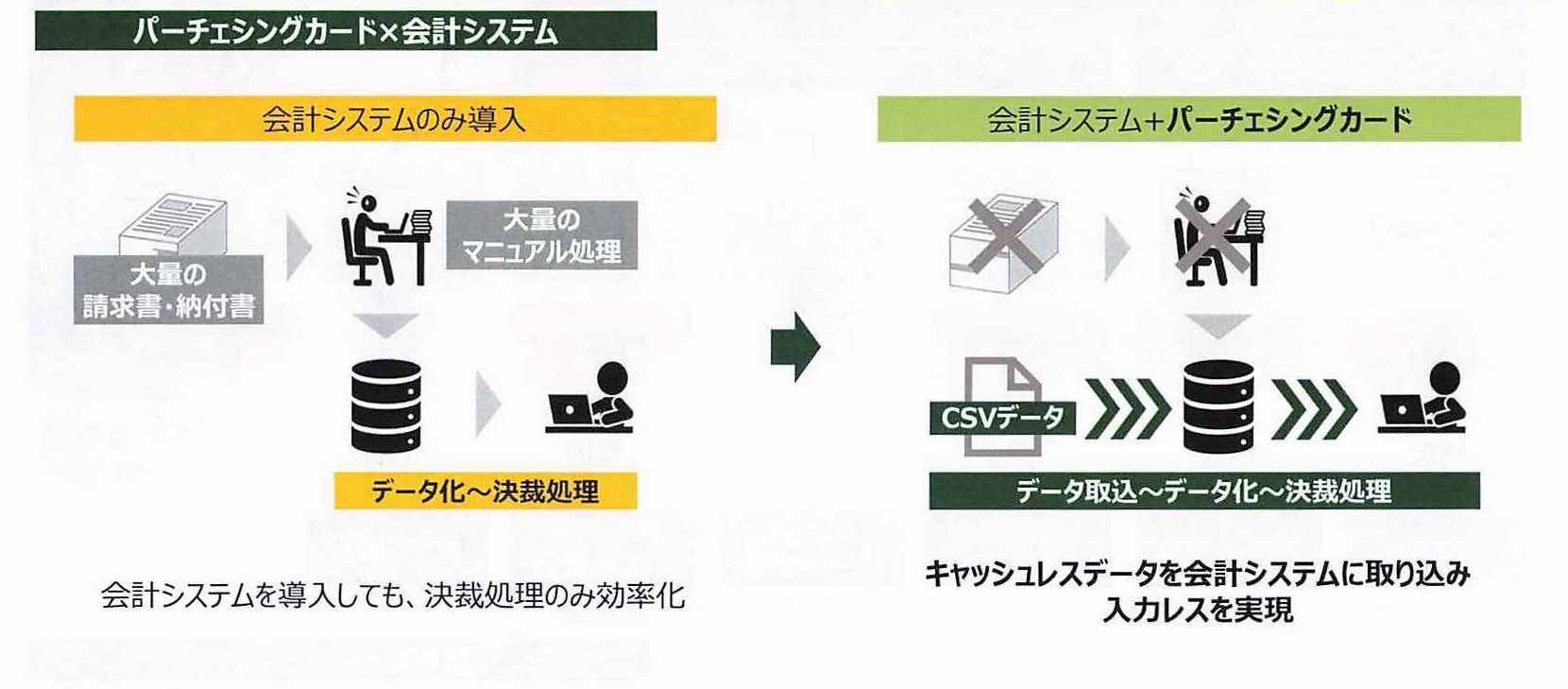

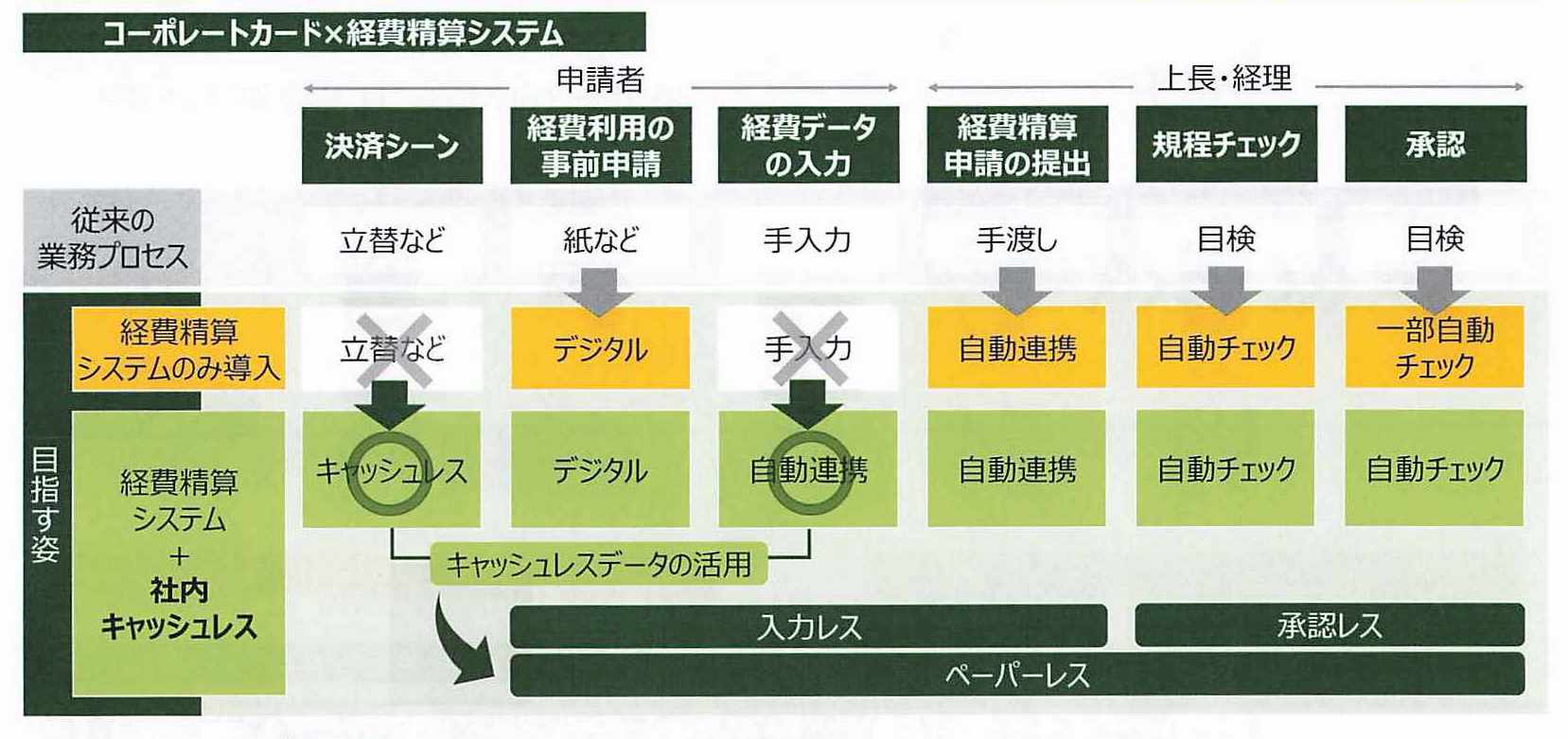

三井住友カードでも、決済単体の機能で他社と差別化を図ることは難しいと認識し、その他の部分で特長を出したい考えだ。そこで重要となるのが「データ連携」である。具体的には、法人カードの利用によって生じるカード決済データをCSVデータで出力し、導入企業の会計システムと連動させる(画面4)。これによって会計担当者の手入力が不要になるほか、入力間違いの削減に貢献する。さらには、自動化によって入力データの信頼性が増すことで、決裁権限を持つ上長の承認作業が大幅に軽減できるという。自動チェックと組み合わせることで「承認レス」のオペレーションも実現可能だ(画面5)。

画面4 業務システムとの連動価値(パーチェシングカード)(出典:三井住友カード)

画面5 業務システムとの連動価値(コーポレートカード)(出典:三井住友カード)

データ連携に関しては他にも、経費精算システムで大きなシェアを持つコンカー社と2020年に戦略業務提携契約を結んだ以降、積極的に経費精算の完全自動化を提案してきている。

クレジットカードの決済データに関しては、クレジットカード会社においても「どこで使われたか(加盟店情報)」と「いくら支払われたか(決済額)」くらいしか得られないことが課題として取り上げられることも多いが、三井住友カードではパーチェシングカードやコーポレートカードで行われた決済の情報について、同社の把握できる範囲で補足情報の付加が可能だという。

具体的には、例えば新幹線を利用した場合に利用企業から乗降した区間情報の提供を求められることがあり、個別に情報の還元対応を行っている。似た種類の情報としては、他に高速道路ETCの入口・出口の情報がある。また、mPOSのSquare(スクエア)端末を導入する加盟店では利用店舗名に「Square」とのみ記載される場合があり、そうしたケースでも正しい利用店舗情報が提供可能とのことだ。

米国では法人カードの9割を「パーチェシング」が占めるのだから・・・

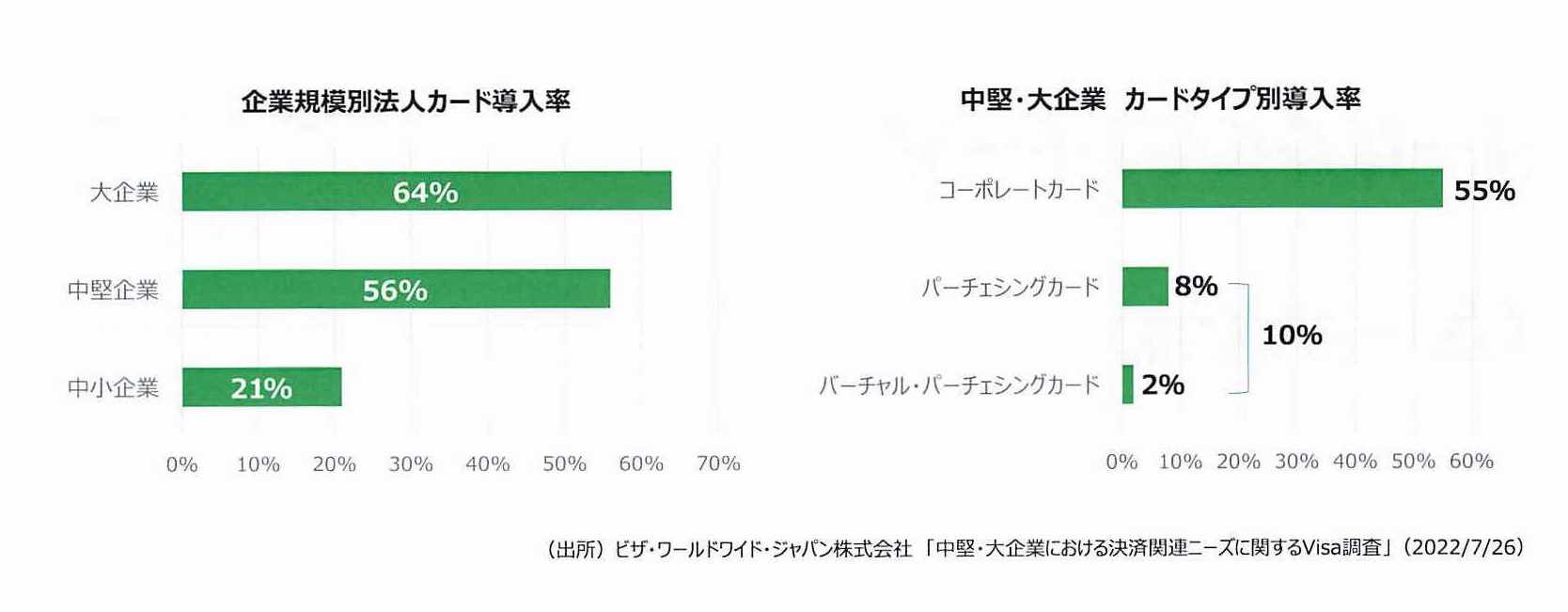

三井住友カードによれば、大きく成長中とはいえ、個人向けカードが30%を超えているのとは対照的に、コーポレートカードとパーチェシングカードを合わせた法人カードの市場規模はまだまだ数%に過ぎないと分析する。ただし、BtoB取引の「分母」が膨大なだけに、可能性は広がる。

「Visaによると、米国の法人カード市場の内訳では、パーチェシングカードの利用が9割で、コーポレートカードは1割と聞いている。日本もそうなっていくことが考えられる」と前田氏は日本における法人カード展開の前途を語る。

特に「日本でもコーポレートカードは大企業や中堅企業の6割が導入済みだが、パーチェシングカードはまだ1割。パーチェシングカードが今後の主役になる」(前田氏)と見て、法人カード決済の利用拡大に今後も注力していく考えだ(画面6)。

画面6 大企業・中堅企業での法人カード導入の現状(出典:三井住友カード)