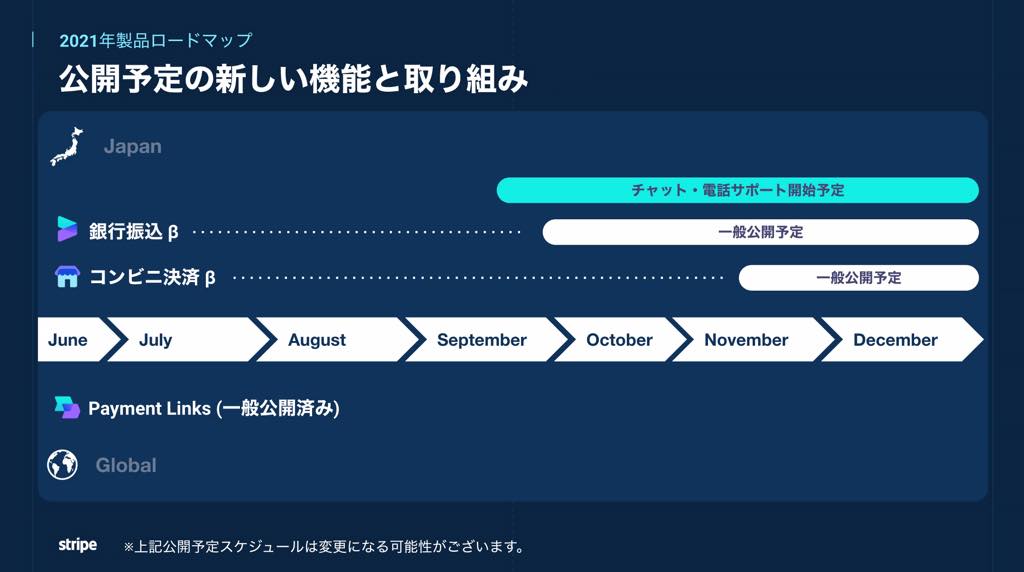

簡単なプログラムを組み込むことで、事業者のWebサイトやスマホアプリ上でオンライン決済の受け入れが可能になるツール群を提供する「Stripe(ストライプ)」は7月8日、報道関係者向けにオンライン説明会を開催し、日本市場における取り組み状況と、2021年下半期の製品開発ロードマップ(画面1)を公表した。

画面1 2021年下期の製品開発ロードマップ

コンビニ決済は「3.6%(ただし最低120円)」で調整

Apple PayやGoogle Payといったウォレット決済、またアリペイ、ウィーチャットペイのような決済手段を除けば、これまでカード決済が主力だった日本のStripeだが、今年下半期にはEコマース市場から要望が寄せられていた「コンビニ決済」に対応する(現在はベータ版による試験中)。

「コンビニ決済」は払込番号を利用する方法で、オンライン決済の際に画面表示されたこれらの情報を持参して、コンビニのレジで支払う。ファミリーマート、ローソン、ミニストップ、セイコーマートの4社から提供を始め、ニーズに応じて対応コンビニを拡充していきたい意向だ。

気になるのは手数料だが、一律3.6%となっているカード決済と同じ料率を適用する方向で検討中。ただし、店頭で現金で支払う「コンビニ決済」には固定コストが生じるため、「最低120円」の下限を設けることで調整しているという。この場合、税込み約3,400円以上の代金請求であれば、手数料が3.6%を上回ることはなさそうだ。

同じく今秋以降に対応するのが「銀行振込」だ。こちらは一般消費者向けというよりは、法人の支払いなどを想定して拡充するもの。最近では法人が利用するグループウェアや、Web会議システムなどSaaS系のサービスで、定期的に発生するオンライン決済のニーズを見込んでおり、これらに対して「銀行振込」を提供する。導入店舗ごとにバーチャル口座番号を発行して、銀行振込を受けられるようにするほか、請求金額の消し込みもできるようになるそうだ。こちらも現在、ベータ版を試験提供中だが、1.5%の手数料率を念頭に、詳細を調整中とのこと。

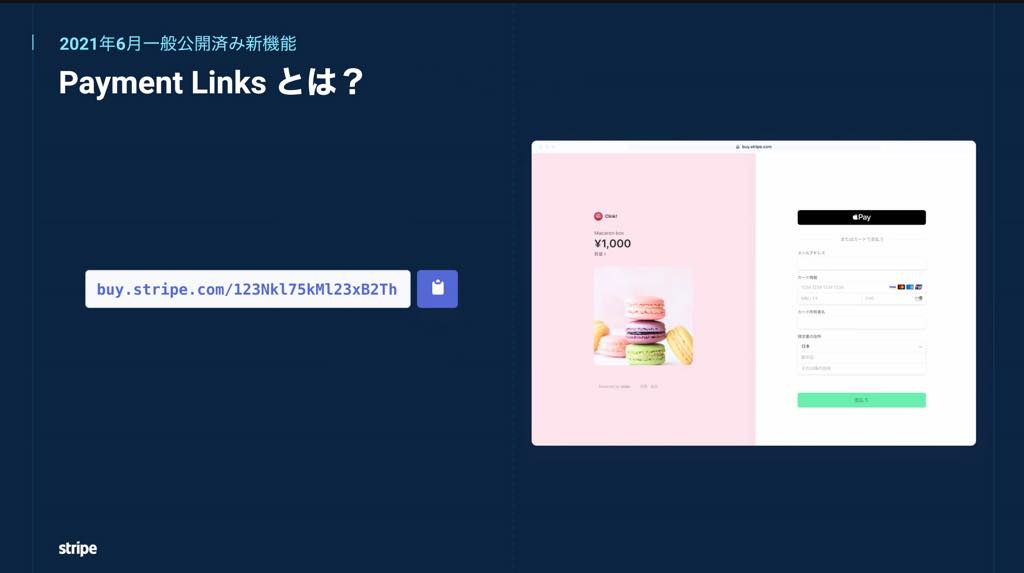

このほか、すでに今年5月から新たに提供を始めているのが「Payment Links」(画面2)。入力した請求情報から自動生成されたURLを相手に伝えるだけでオンライン決済が可能になる、いわゆるリンク決済だが、これを「ノーコード」の決済と呼んで導入の容易さをアピールしている。

画面2 Stripeの「Payment Links」機能

なお、日本国内におけるStripeを通じたカード決済のアクワイアリングは、提携パートナーの三井住友カードが担っている。また、Visa、Mastercard以外にもJCB、Amexと提携してカード利用が可能になっている。

元クックパッドのエンジニアで、現在はストライプジャパンの共同代表を務めるダニエル・ヘフェルナン氏(写真1)に、今後、同社が直接アクワイアリングを手がける可能性について聞くと、「世界では(金融機関やカード会社以外にストライプのような企業が)直接アクワイアリングを提供する例もあるが、日本市場では現地の大切さを重視している」と否定的な答えが返ってきた。

こうしたパートナー戦略は決済以外の部分でも生かされているそうで、ヘフェルナン氏は例えばShopifyのようなプラットフォーマーとの連携を挙げる。

「中小企業がオンライン決済を始めようとする際、最初に直面する課題は、ホームページをどう整備するか、注文をどう受けるか、商品のロジスティクスをどうするか、といったことであり、決済APIをどうするかは最後の最後に考えること。だからこそ、代理店的なリセラーではなく、それぞれの業種のカバレージを意識した、バーチカルなプラットフォーマーとの連携を増やすことが一番大事だと思う」(ヘフェルナン氏)

ストライプジャパン・共同代表のダニエル・ヘフェルナン氏

日本市場で重視するのは技術や製品よりも・・・

コロナ禍を受けた消費者行動のオンラインへの移行に伴い、ストライプ社の売上もまた勢いづいている。アジア太平洋地域で見れば、2020年3月以降、新たに7万2,000社以上の新規ユーザーがStripeを導入。約24億ドル(約2,600億円)の収入増につながったという。

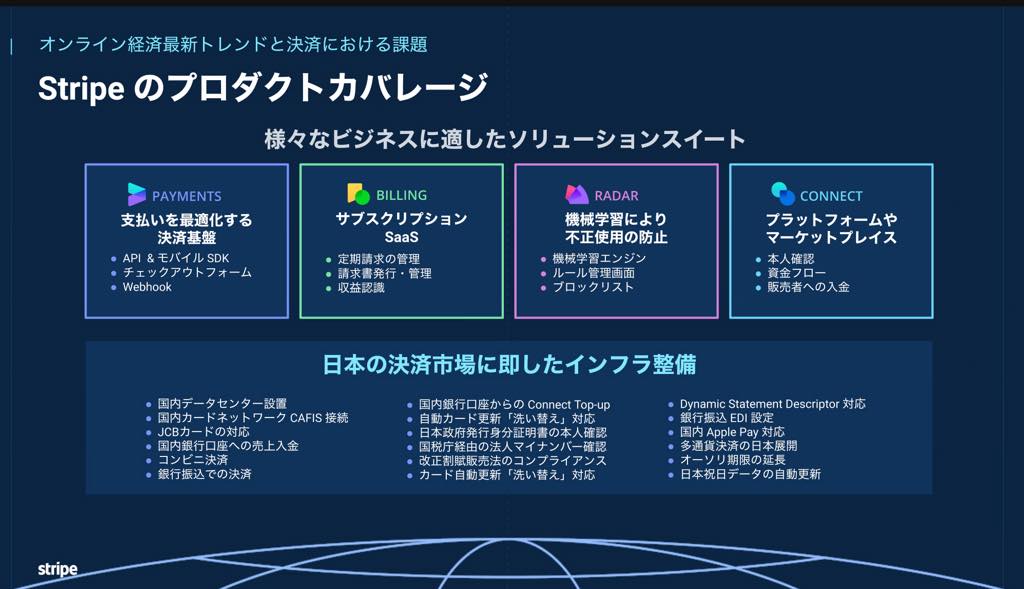

ストライプ社のビジネスモデルは単純明快で、Stripeを導入した事業者においてカード決済などの取引が行われれば、その売上金額の3.6%が同社の収益になるシンプルな構造だ。そのため、日本市場においても仕組みの導入しやすさを重要視しており、2015年に日本市場へ進出して以降、決済基盤、サブスクリプション管理、機械学習に基づく不正使用防止エンジン、本人確認や販売者への入金といったプラットフォームの提供などを順次拡充し、製品の網羅性を高めてきた(画面3)。

画面3 Stripeの提供するサービス群

世界40カ国以上で事業展開する同社だが、各国固有の既存の決済インフラの事情にあわせた対応が重要とみて、市場に即したインフラ整備に力を注いでいる(画面4)。

「日本市場には、言語の壁と、国内決済ネットワークのような事情もあって、すぐに展開するのが難しかった。しかし、日本はオンライン市場では世界4位の実績規模があり、当初からStripe参入への期待値も高かった。この日本のインフラを(日本法人の設立から)7年間で整えてきた」(ヘフェルナン氏)

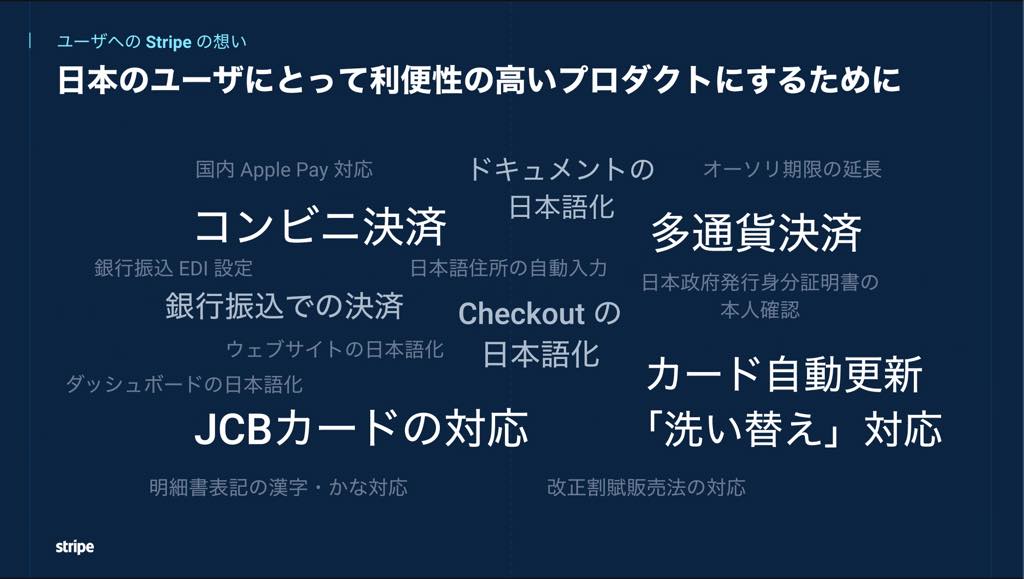

画面4 日本市場の要望を示したタグクラウド

先行する競合の事業者の数も多かった。「当時、他社のサービスを見ると、対応する決済種類の数と値段で戦っているところが大半だった。そこで勝つためには、強みを生かして戦うことが必要と気が付いた」

ここで戦略的に投入した1つが「多通貨決済」。当時は中国人観光客による「爆買い」が話題になっていた時期であり、観光と越境ECに着目して提供することを決めた。もう1つは、機械学習に基づく不正利用検知システム(サービス名「RADAR」)の提供だ。これらを日本市場参入時点では武器に掲げた。

さらに重視していたのは、技術や製品が最大の売りに見える同社からは少し意外なことに、「サポート」だという。「Stripeは仕組みへの期待値があまりにも高かったが、日本ではプロダクト以上にサポートが重要であると考えた。なにしろ日本で初めて採用したメンバーはサポートチームの人間。営業よりも前のことです」とヘフェルナン氏は明かす。そしてチームのメンバーたちは、ユーザー目線でのやり取りを心掛けているのだという。

「3.6%の手数料だけがわれわれの収入なので、お客様の売上が上がらなければ収益が成り立たない。お客様と一緒に成長する必要がある」(ヘフェルナン氏)

Web開発者やスタートアップなどの間では今や当たり前に認識されているStripeだが、裾野を広げる意味では、まだまだ「オンラインで支払いを受けたい人たち」に対する認知度を上げる余地があるだろう。サポートチームの充実は、その目的にも一役買うことができるかもしれない。