最近では知らない人もだいぶ少なくなったと思われる「BNPL」の言葉。しかし、海外と日本とで、その使われ方が一味も二味も違ってきていることはあまり知られていない。BNPLの国内大手、ネットプロテクションズが8月8日に開いた「海外後払い決済(BNPL=Buy Now, Pay Later)の最新動向と今後の展望」と題した説明会で、海外と日本のBNPL事情に精通する依田 寛史氏(決済代行業のBoku Network Services, Incで日本カントリーマネージャー兼APACシニア・バイスプレジデントを務める)が市場の最新動向と特性を解説した。

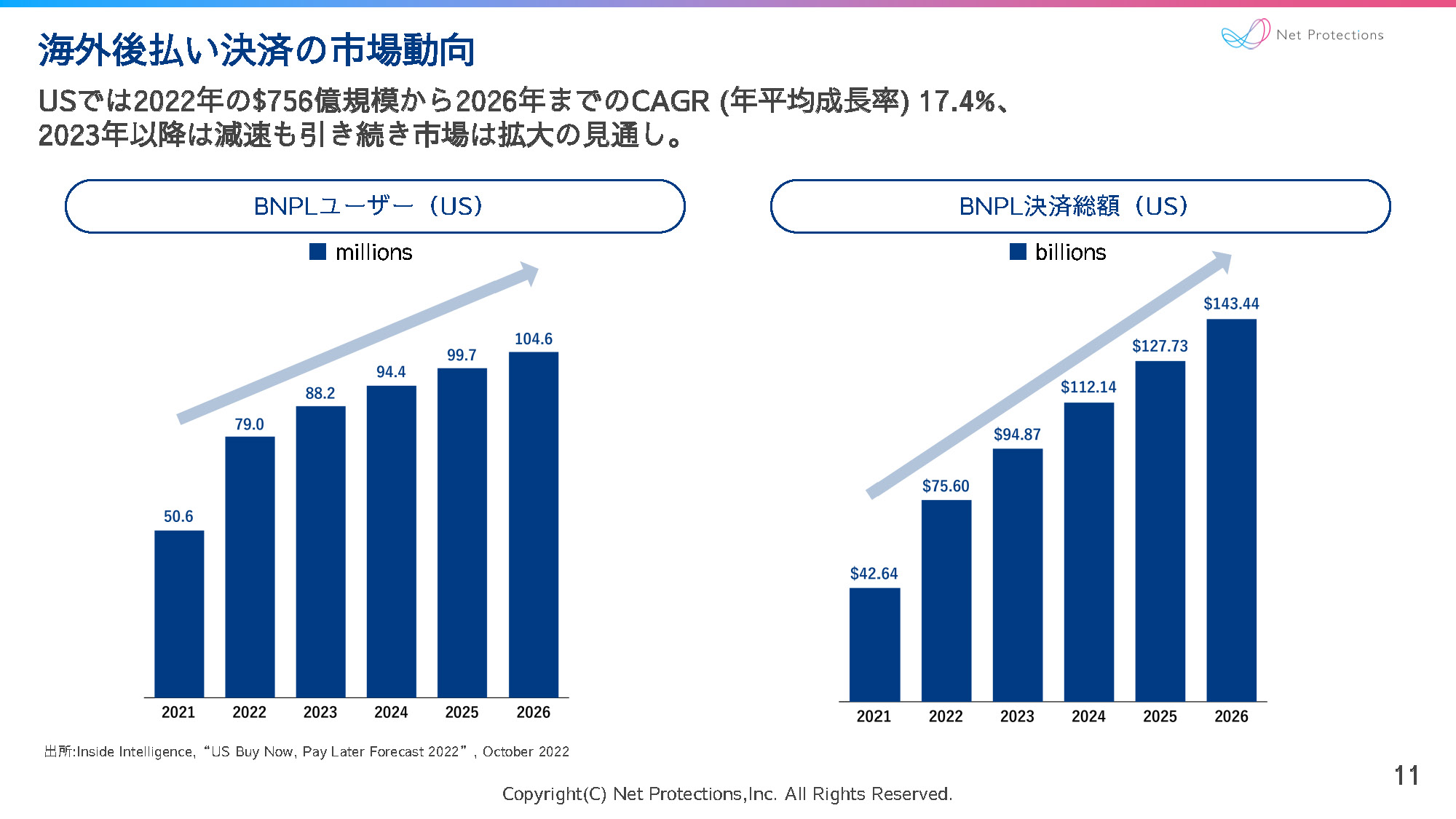

「いきなり使える」「手数料なしで分割払い」「簡単な審査」

先に注文や購入をしておき(Buy Now)、その商品やサービスを受け取った後に支払いを行う(Pay Later)ことから、そうした行動を示す英文の頭文字を取って「BNPL」の略語で呼ばれる決済方法が、この数年、世界中で人気を博している。日本(語)では「後払い」の訳が用いられるが、そもそも「後払い」のクレジットカードが広く普及している日本での生活に慣れている人には、いまいちピンと来ないかもしれない。

その意味では確かに、クレジットカードも「後払い」の一種に違いないのだが、いま話題のBNPLでは、クレジットカードのように必ずしも事前の申し込みや会員登録を必要とせずに、オンラインのネット通販(EC)であればその場ですぐに利用可能であることが大きな違いとなっている(画面1)。その際、与信審査のやり方についても簡素化されており、ビッグデータやAIといったITの力をフル活用し、携帯電話番号やメールアドレスなど簡単な個人情報の入力だけでいきなり後払い決済を利用できるようになる点が特長だ。

画面1 海外のネット通販サイトでは商品情報の下に複数のBNPLサービスがこぞって利用を促している例も。(出典:2023年8月8日ネットプロテクションズ「海外後払い決済(BNPL=Buy Now, Pay Later)の最新動向と今後の展望」説明会資料より。以下、画面10まで同)

さらに、利用金額のすべてを一括で支払う以外に、分割払いとすることも可能になっており、その際の分割手数料を利用者が負担しなくてよい(その場合、基本的には加盟店が代わりに負担する)メリットを打ち出しているサービスが多い(画面2)。

その他にも、利用者からすれば例えばネット通販で商品を購入した際に、商品が手元に届いたのを確認してから支払いたいというニーズは根強くあり、これに応える決済方法といえる。一方の加盟店側にとっても、仲介する決済会社が手数料と引き換えに未回収リスクを吸収してくれるので、意義を認めて導入するお店も多いという。

このような特長・メリットから、日本でも近年利用額を伸ばしつつあるBNPLだが、世界ではどのように受け入れられているのだろうか?

画面2

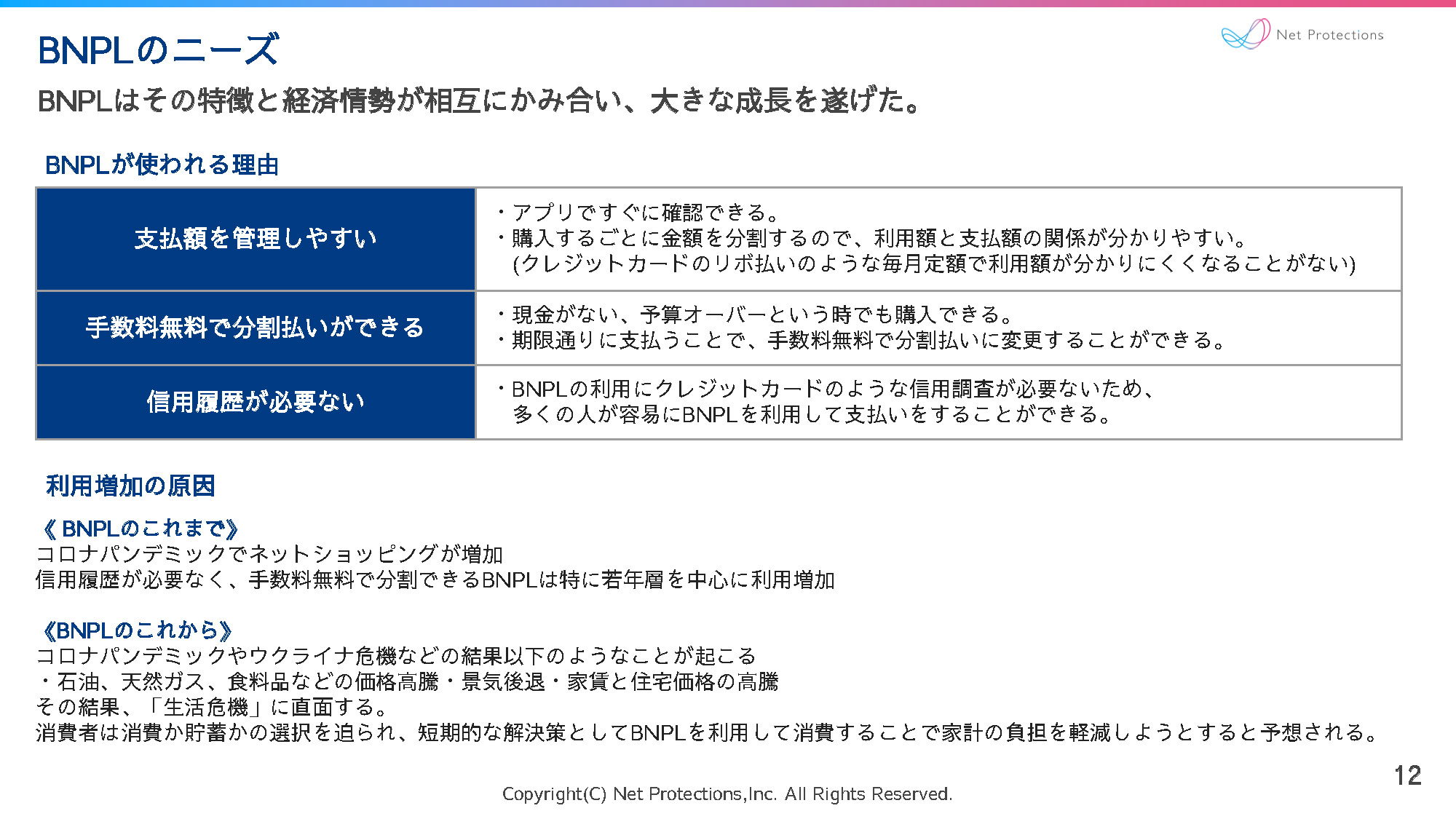

欧米は「分割払い」、日本は「安心なコンビニ現金払い」にニーズ

「分割払いのない世界に、手数料無料の分割払いが入ってきた」。Boku Network Services, Incの依田 寛史(よだ・ひろし)氏(写真)は、欧米におけるBNPL登場のインパクトをこう表現する。もちろん、これらの地域においてもクレジットカードは広く普及しているが、支払いを先延ばしにしたり、分割したい場合の選択肢には、金利手数料のかかる「リボ払い」しか存在してこなかった。そこに手数料がかからず分割払いが手軽に利用できるBNPLが現れたことで、若年層を中心とするユーザーが飛びついた格好だ(画面3)。

写真 Boku Network Services, Inc・日本カントリーマネージャー兼APACシニア・バイスプレジデントの依田 寛史氏

画面3

そのような使い方とあって利用単価も高額になる傾向にあることから、BNPLの上限金額も30万円前後と高めの設定になっている。対照的に、クレジットカードの基本機能として分割払いオプションが充実している日本では、BNPLの大半で一括払いが利用される傾向にあるという。ユーザー層としては女性が多く、コンビニで現金で支払うパターンがよく使われている。まさに先述した「ネット通販で商品を購入した際に、商品が手元に届いたのを確認してから支払いたいというニーズ」に合致した使われ方であり、ネット通販にクレジットカードを使うことへの不安の表れともいえるだろう。

レイオフ、市場撤退、世界のBNPLにいま何が起きているのか?

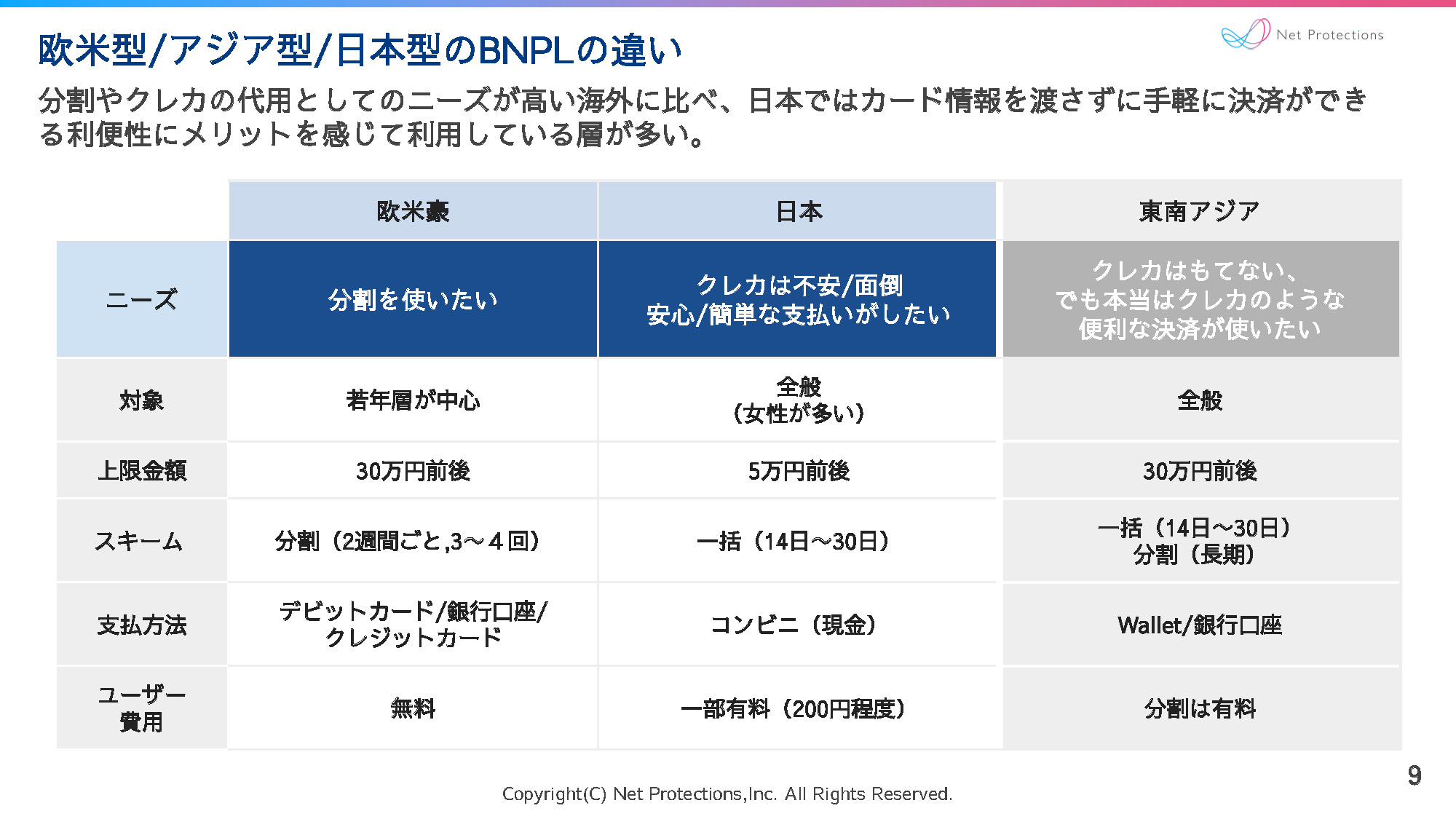

海外におけるBNPL市場の規模は、この数年間、右肩上がりで成長してきた(画面4)。ユーザー数、決済額のいずれも成長の伸び率(CAGR)こそ鈍化してみえるが、今後も拡大の余地があることは間違いがない。

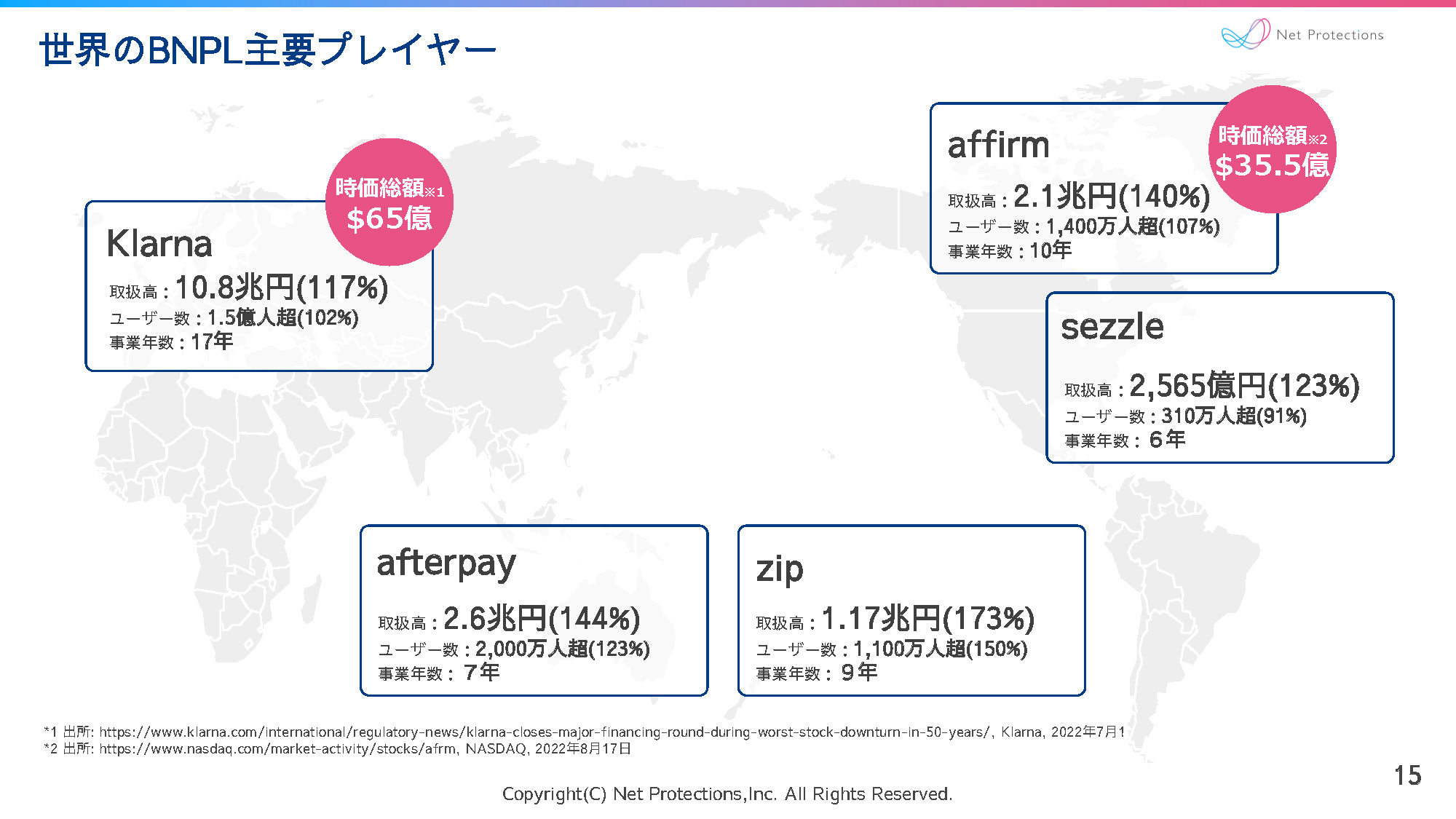

BNPLを展開する世界の主要なプレーヤーとしては、スウェーデンの「Klarna(クラーナ)」、オーストラリアの「afterpay(アフターペイ)」、アメリカの「affirm(アファーム)」などが有名どころだが、最近ではAppleやPayPalのような新興勢力の参入も相次いでいる(画面5、6)。ECだけなく対面店舗でも利用できるか、分割手数料の設定バリエーション、延滞料金など、各社でそれぞれ微妙に異なっているところは興味深い。

画面4

画面5

画面6

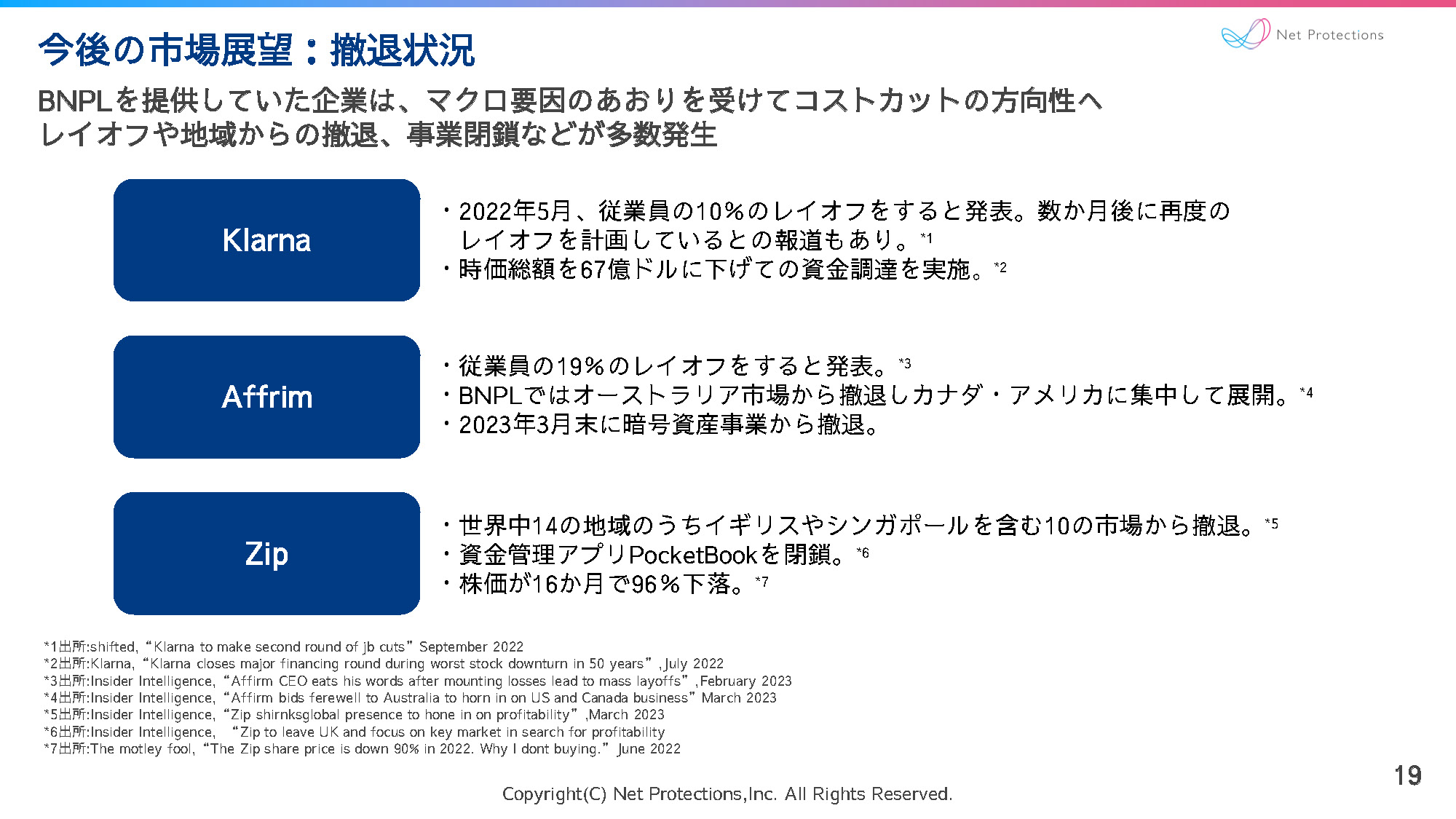

一方、急成長を遂げてきたBNPL関連の話題では、展開地域からの一部撤退や事業閉鎖といった報道も散見される。先に挙げたクラーナ、アファームといった代表企業でも、インフレ、金利上昇による収益悪化、ウクライナ情勢といったマクロ環境の要因変化や、債務蓄積・信用悪化といった懸念要素から、コストカットの方向性が示されている(画面7)。

画面7

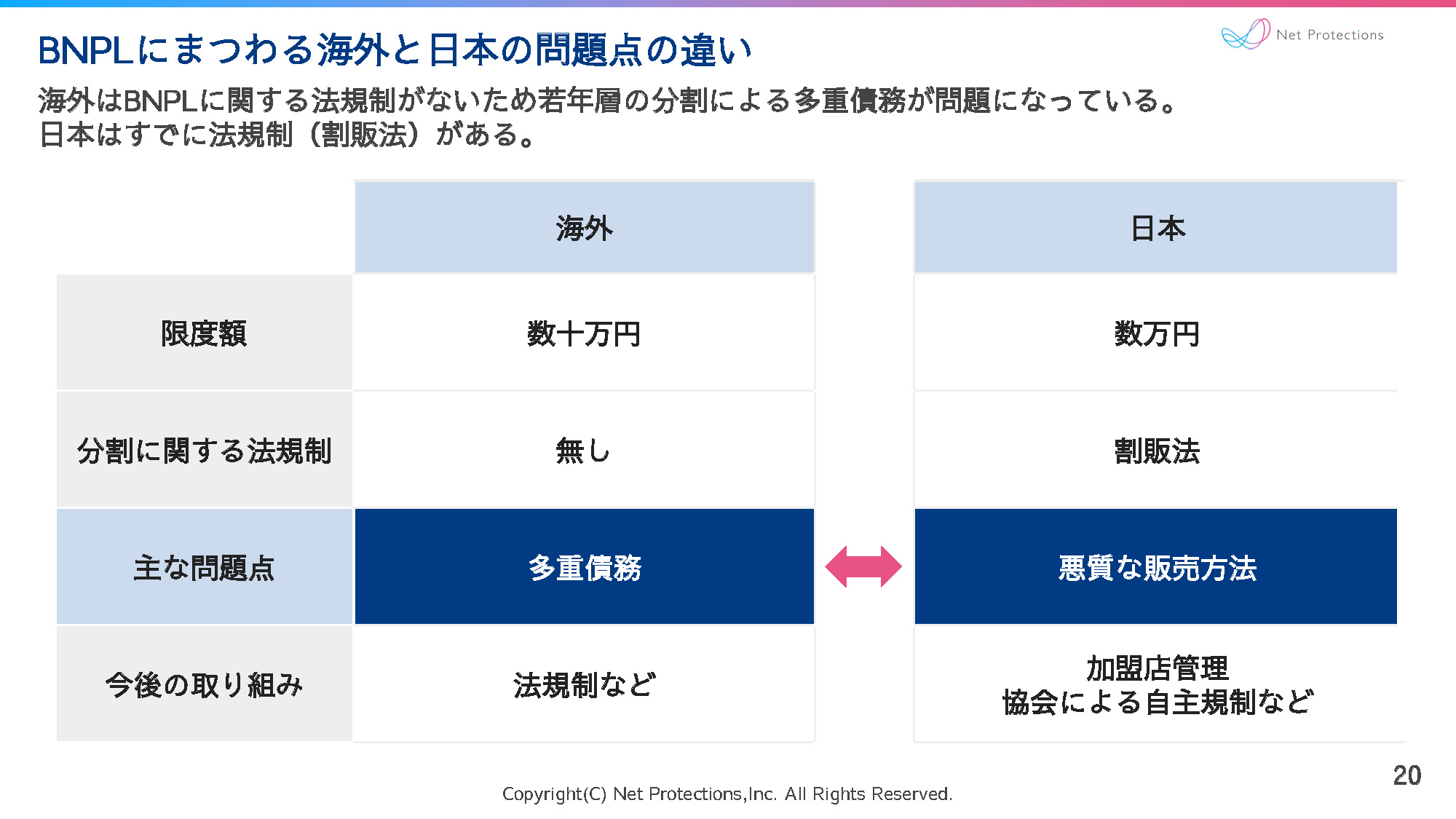

特に深刻なのは、若年層がBNPLによって気軽に分割払いを使い過ぎてしまうことで、支払いの遅延や多重債務につながることへの懸念である。日本では「分割払い」に対して、古くから割賦販売法による法整備が整っていることもあって、BNPLが多重債務問題につながる懸念は小さいが、海外では不十分な地域があり、それが市場の健全な成長を阻害する要因と目されている(画面8)。

画面8

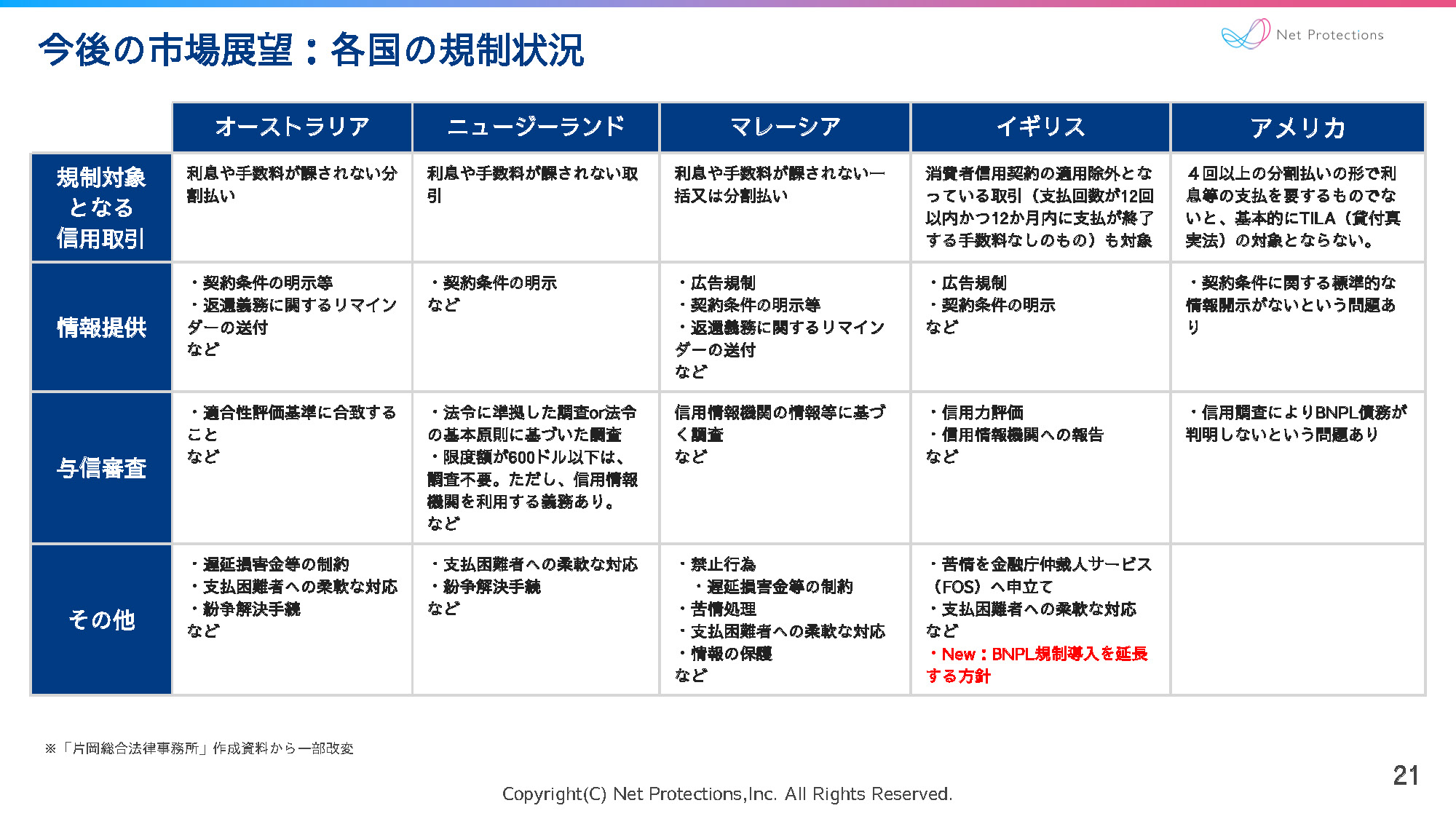

そのため、現在各国ではBNPLの分割払いに対応する法規制の準備を進めており、店舗側の義務事項や、ユーザーの信用調査徹底などを通じて、対象取引の健全化を目指しているという(画面9)。結果として、BNPL事業者が提供する信用枠は今後縮小傾向に向かわざるを得ないとみるのが自然な見方だ。

「クレジットカードの限度額とは別に、BNPLの枠を与えられてしまうことが(多重債務の)問題だった。そこで今後は個人の信用情報を(事業者を超えて)連携していきましょう、という流れにあるので、枠は縮小することになると思われる」(依田氏)

画面9

「日本型BNPL」、新規参入の成功要因は・・・

ここまで見てきたように、世界と日本とではBNPLの展望も、微妙に似て非なるものとなっている。しかし、市場参入への期待値自体は世界も日本も大きく変わらないため、国内市場においても「すでにサービスを中止した事業者もあるが、外資系の参入を含めて、まだプレーヤーは増えそう」(依田氏)という(画面10)。

依田氏は、自身でも過去にBNPL事業の日本市場参入を支援した経験から、日本のBNPLの特殊性として、「コンビニでの現金払いによる支払い」の人気に着目する。利便性だけを考えれば、自動での銀行口座引き落としや、クレジットカードでの支払い(返済)のほうが、わざわざどこかへ足を運ばずに済む点で有利そうだが、現実のニーズはそうではないという。

「日本のECでは『代引き決済』がまだまだ残っている。その一方で、未払いリスクの高い『代引き決済』をやめたがっているお店は多いので、そこにBNPLの入る余地がある」(依田氏)

マクロ要因での収益悪化や、多重債務を受けた規制強化の影響を受けにくく、今後も市場規模の拡大が見込まれる「日本型BNPL」の展開では、ユーザーの利用ニーズをしっかりと掴めるかどうかがシェア争いの要となりそうだ。

画面10