マネーツリーは7月7日、メディア向け事業説明会を初めてオンラインで開催した。「家計簿アプリ」を提供する企業のイメージが強い同社だが、意外なことに、すでにメインの事業は他に移っているという。その意味するところをレポートする。

銀行、カード会社、資産運用などが自社サービスとして導入

「当社はこれまで、『資産管理』や『会計管理』アプリの会社と言われてきたが、すでに『金融データプラットフォーマー』になっていると思う。その今日のメイン事業が『Moneytree LINK』だ」

オンラインで登場したマネーツリー代表取締役で創業者のポール・チャップマン氏(写真1)は、2012年に創業した日本発祥のフィンテックベンチャーである同社の現状をこう説明した。

写真1 マネーツリー 代表取締役/創業者のポール・チャップマン氏。「創業当初は外資系企業と思われることも多かったが、日本のベンチャーです」と笑顔を見せた

マネーツリーの名前を聞いて誰もが思い浮かべるのは、家計簿アプリとも呼ばれる個人向け資産管理(PFM)アプリや、事業者向け会計アプリのイメージではないか。事実、同社では「Moneytree」の名前を冠するアプリサービスを、無料版を用意する個人向けを皮切りに、有料の高機能版を配するフリーミアムモデルで展開している。

これに対して、チャップマン氏が同社のメイン事業と位置付けるのが、同社が2015年から企業向けに提供し始めた「Moneytree LINK」。みずほ銀行、三井住友銀行のメガバンクをはじめ、池田泉州銀行、横浜銀行などの金融機関、クレジットカード会社では三菱UFJニコス、三井住友カード、他にもTKC、弥生会計、ウェルスナビ、トラノテックなど2020年3月時点で60社が採用しているという。

Moneytree LINKの提供形態は、Moneytreeの口座アグリゲーション機能を特定企業向けにOEM提供するイメージに近い。例えば、みずほ銀行ではモバイルバンキングの「みずほダイレクト」アプリにMoneytree LINKを導入し、同アプリ内からAPIを通じて他の金融機関や金融サービスの情報を一括して参照できるようにしている。三菱UFJニコスや三井住友カードといったクレジットカード会社でも、カード会員向けの利用明細確認アプリにMoneytree LINKを導入し、同様の機能を提供する。

これらの導入目的には、ユーザーへの利便性提供もさることながら、自社サービスに他社を含む資産の管理機能を組み込むことで、他社で発生したデータを自社のデータ利活用に生かせるメリットが大きい。

個人の同意に基づき他社データを活用、用途は多様に

この「データ利活用」について、同社・最高プラットフォーム責任者(CPO)で創業者のマーク・マクダッド氏(写真2)がわかりやすく説明してくれた。

写真2 マネーツリー 最高プラットフォーム責任者(CPO)/創業者のマーク・マクダッド氏。チャップマン氏と同様、実に流暢な日本語でプレゼンしてくれた

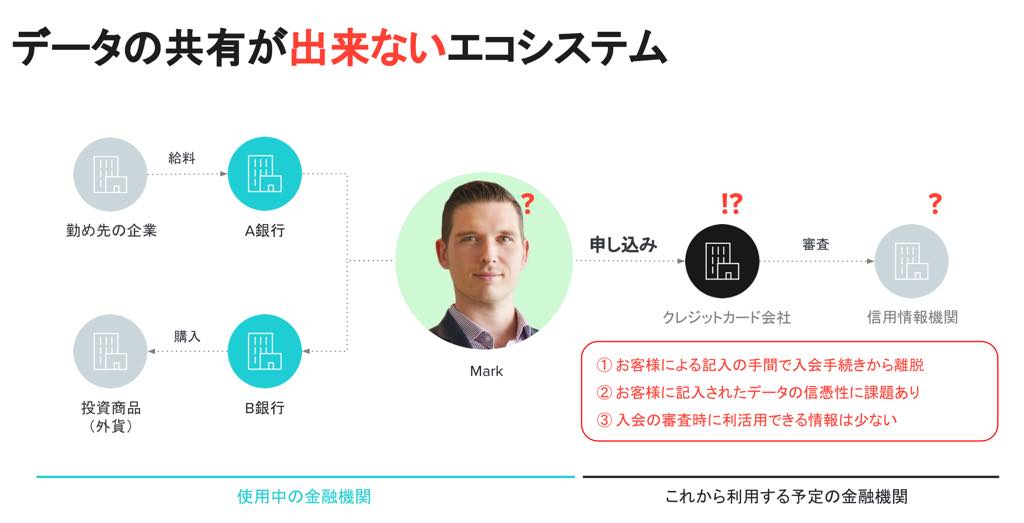

例えば、ある人が2つの銀行に口座を持ち、一方を給与受取に、もう一方を投資商品の購入に使用していたとする。この当人がクレジットカードを申し込もうと思い立った場合、現状ではカード審査のために必要な情報をすべて申込者である当人が入力して申請しなければならない。手間がかかることから途中で申し込みを中断することもありうるし、他方でカード会社側から見れば、提出されたデータの真正性が不明という課題がある。また、当人の日頃の利用実績によってはカード会社の照会先である信用情報機関にも審査に必要な情報は存在しないかもしれない(写真3)。

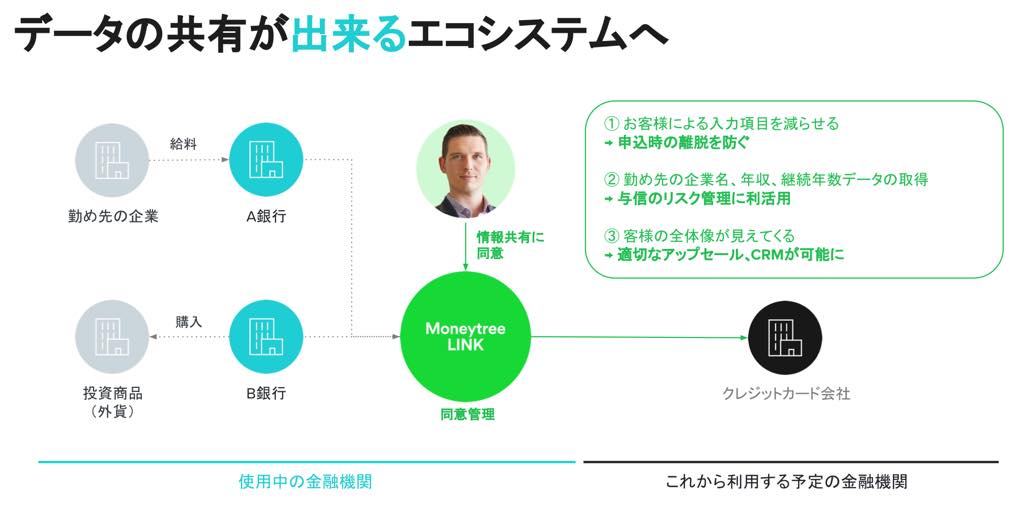

こうした場面にクレジットカード会社がMoneytree LINKを組み込めば、当人がもともと利用していた2つの銀行での利用情報を、当人の同意の下でカード会社が必要に応じて参照し、審査や商品提案などに生かすことができる(写真4)。

写真3 Moneytree LINKを利用しない状況

写真4 Moneytree LINKの活用で可能となる業務イメージ

チャップマン氏はMoneytree LINKの目指す未来像として、「データ授受の標準化」が重要と説明した(写真5)。データの活用により、ローンの申し込みからeKYC、与信審査など、クレジットスコアなど、さまざまな応用を志向する。そのためには「中立的なデータエコノミーが必要だ。われわれは個人と企業をつなげるパートナーになることを目指す」と強調した。

Moneytree LINKに接続している金融機関やサービスの数は2,700以上。450万以上の利用者と1,330万以上の口座情報を保管している(2020年4月時点)。導入先企業の業種は、銀行、会計、不動産、証券、フィンテックなど他業種に渡る。同社では今後、保険業界や、規制緩和により新設された「金融サービス仲介業」に参入してくるであろう異業種のプレーヤーなどに向けて、導入の裾野を広げていきたい考えだ。

写真5 データ活用によって生まれる利用場面の例

写真6 マネーツリー 最高情報セキュリティ責任者(CISO)の梅谷 晃宏氏。Moneytree LINKがクラウド100%で構築されている一方で、サービスの開始当初から「プライバシー・バイ・デザイン」の思想を掲げ、プライバシー保護と万全のセキュリティを備えていることを説明した

(記事の訂正:2020年7月10日16:00)記事初出時に「Moneytree LINK」のサービス名を「MT LINK」の略称で表記していましたが、すべて「Moneytree LINK」に統一しました。