プリペイド方式で提供される「ハウス電子マネー」のチャージ(入金)手段の1つとして、バリューデザインが銀行口座チャージを新たに追加するに当たって選んだのは、日本電子決済推進機構(JEPPO)が推進する「Bank Pay(バンクペイ)」との連携だった。3月17日に開催されたその発表説明会に、JEPPOの副会長も務める三井住友銀行・トランザクション・ビジネス本部長の磯和 啓雄(いそわ・あきお) 執行役員が同席。これまであまり語られてこなかったBank Payの将来ビジョンがいよいよ明らかになってきた。

API経由で銀行口座に接続、将来は提携先ウォレットにも対応

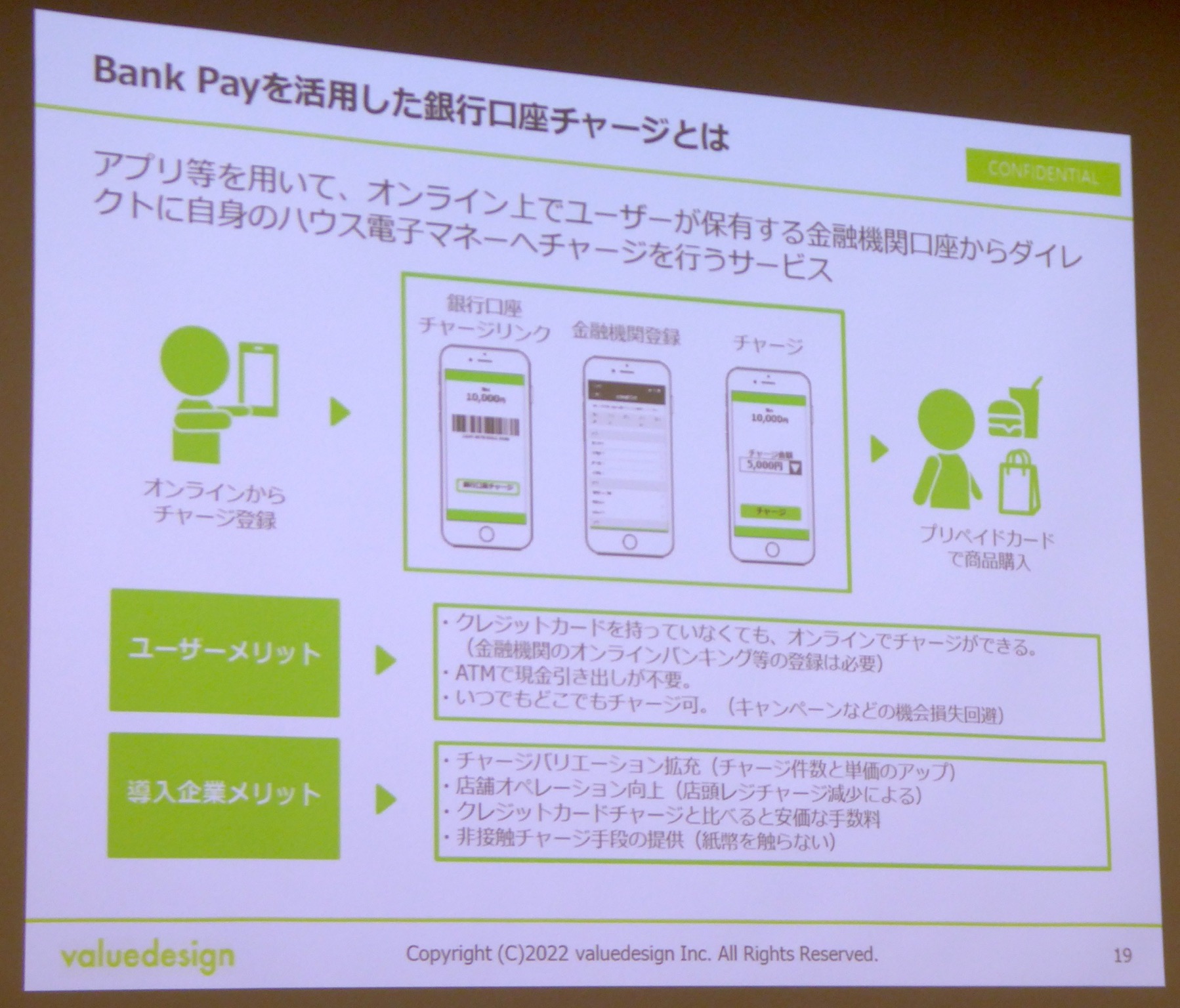

バリューデザインは今年の春から、同社が飲食や小売店舗などを中心に提供してきたハウス電子マネーのチャージ(入金)手段の1つとして、複数の金融機関からチャージが行える決済サービス「Bank Pay(バンクペイ)」を追加する(画面1)。

画面1 オンラインチャージなので、利用者も店員もATMや現金に触れる必要がなくなるメリットもある

従来、ハウス電子マネーのオンラインチャージ手段はクレジットカードのみだったが、仕組みを提供するバリューデザインがBank Payと直接システム連携することで、ハウス電子マネーの導入企業は各金融機関と個別に交渉やシステム接続することなく、銀行口座チャージ機能が導入できるようになるという。

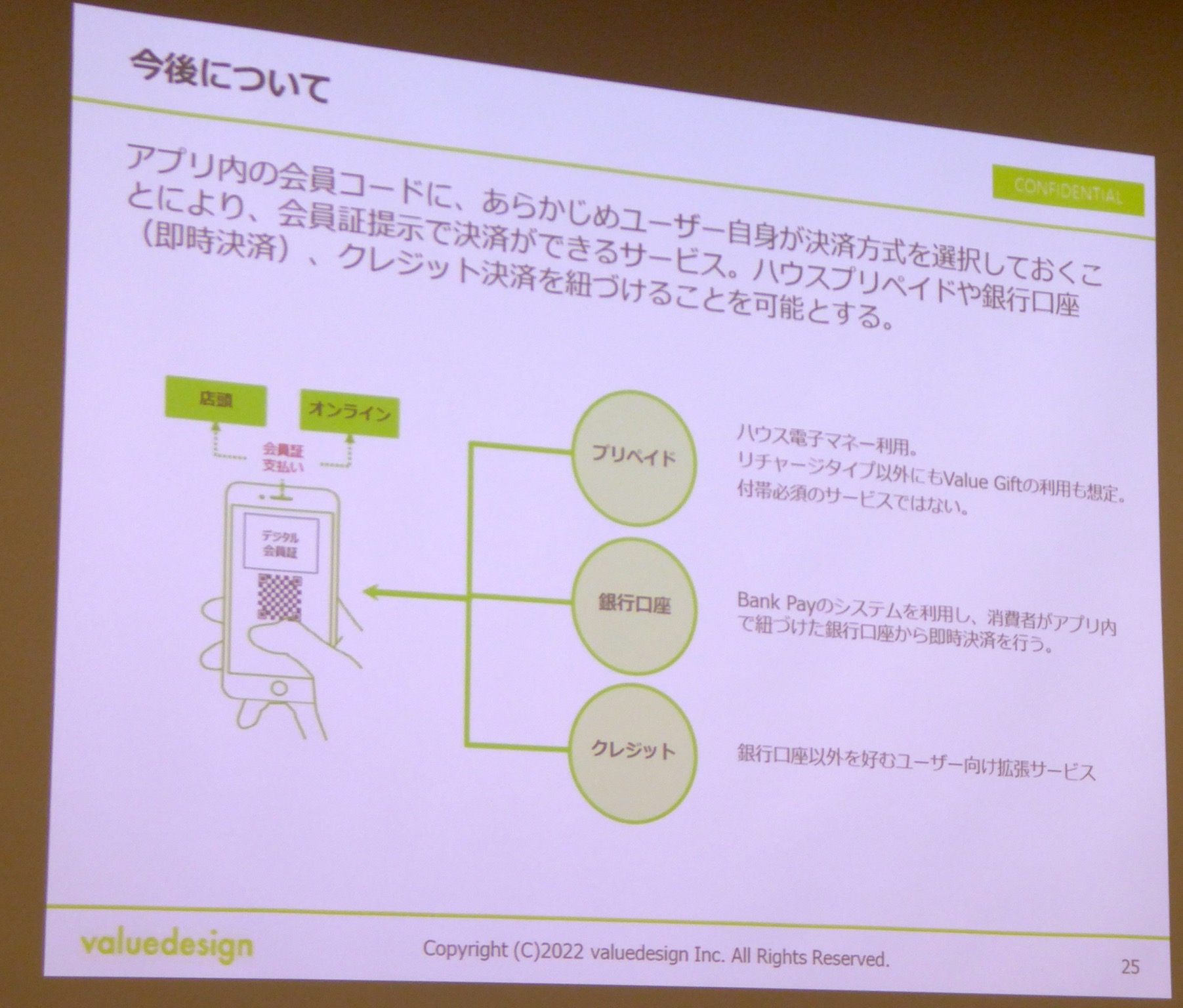

金融機関の提供するBank Payアプリとはすでにバリューデザインのゲートウェイセンターが接続済みだが、2022年春に向けてアプリ向けAPIを開発し、ハウス電子マネーアプリに関して銀行口座からのオンラインチャージに対応させる。さらにその先には、提携先アプリウォレット上でのBank Pay決済にも対応させる計画だ(画面2)。

画面2 会員アプリ内のコード表示と連動して決済が利用できるようにする計画も

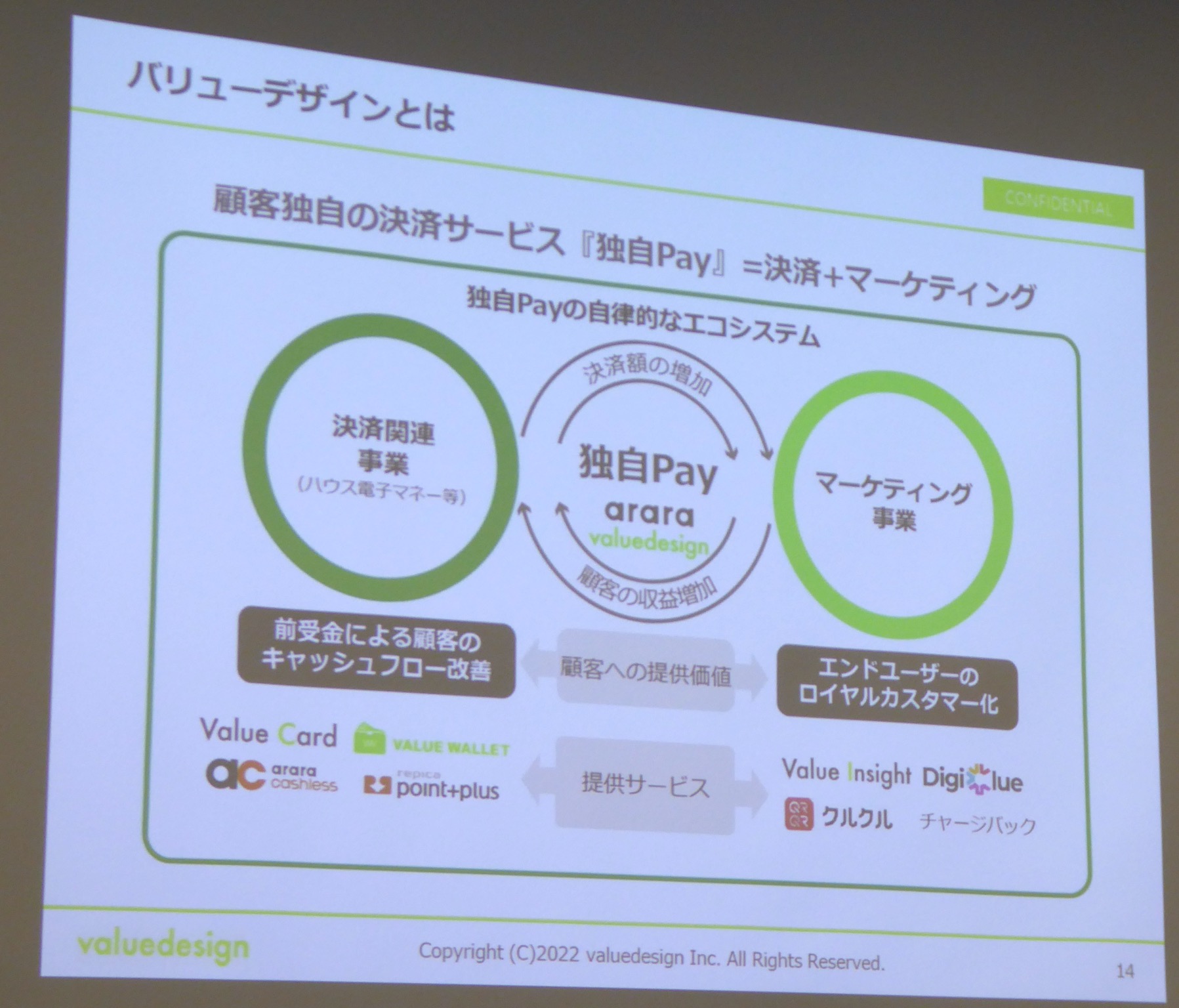

バリューデザインのハウス電子マネー導入先は飲食・小売店などの834社、対応店舗数は9万2,077店舗に上る(2022年3月時点)。また、3月15日にはアララ株式会社との間で株式交換契約締結、経営統合に関する合意書を締結済み。株式交換の効力発生日となる「6月1日以降は『独自Pay』のブランドで、圧倒的シェアをもって展開していく」(バリューデザイン・代表取締役社長の尾上 徹氏/写真1)とし、両社のサービスメニューを組み合わせることで決済とマーケティングのサービスを提供していく予定だ(画面3)。

写真1 バリューデザイン 代表取締役社長の尾上 徹氏

画面3 6月からはアララと統合し、『独自Pay』ブランドを打ち出す

その際の強みは、「いまお店のレジでは、例えばTポイントを提示して、支払いはPayPayで、のように2回やらないといけなくなっている。しかし、われわれの『独自Pay』は1回提示するだけで、決済と同時にマーケティングが処理できる」と尾上社長。「アララさんとの経営統合で年間の決済額は1兆円を超えてくる。これを2025年までに2兆円まで持って行けると考えている」と統合後のスケールメリットも強調した。

Bank Payでなぜ電子マネーに入金できるのか

読者の中には、Bank Payは金融機関が提供する銀行口座引き落とし方式のスマホ決済であって、バリューデザインのプリペイド方式のハウス電子マネーとは競合相手に当たるのではないか? と思われた方がいるかもしれない。決済サービスとしての側面を見れば、それは正しい。

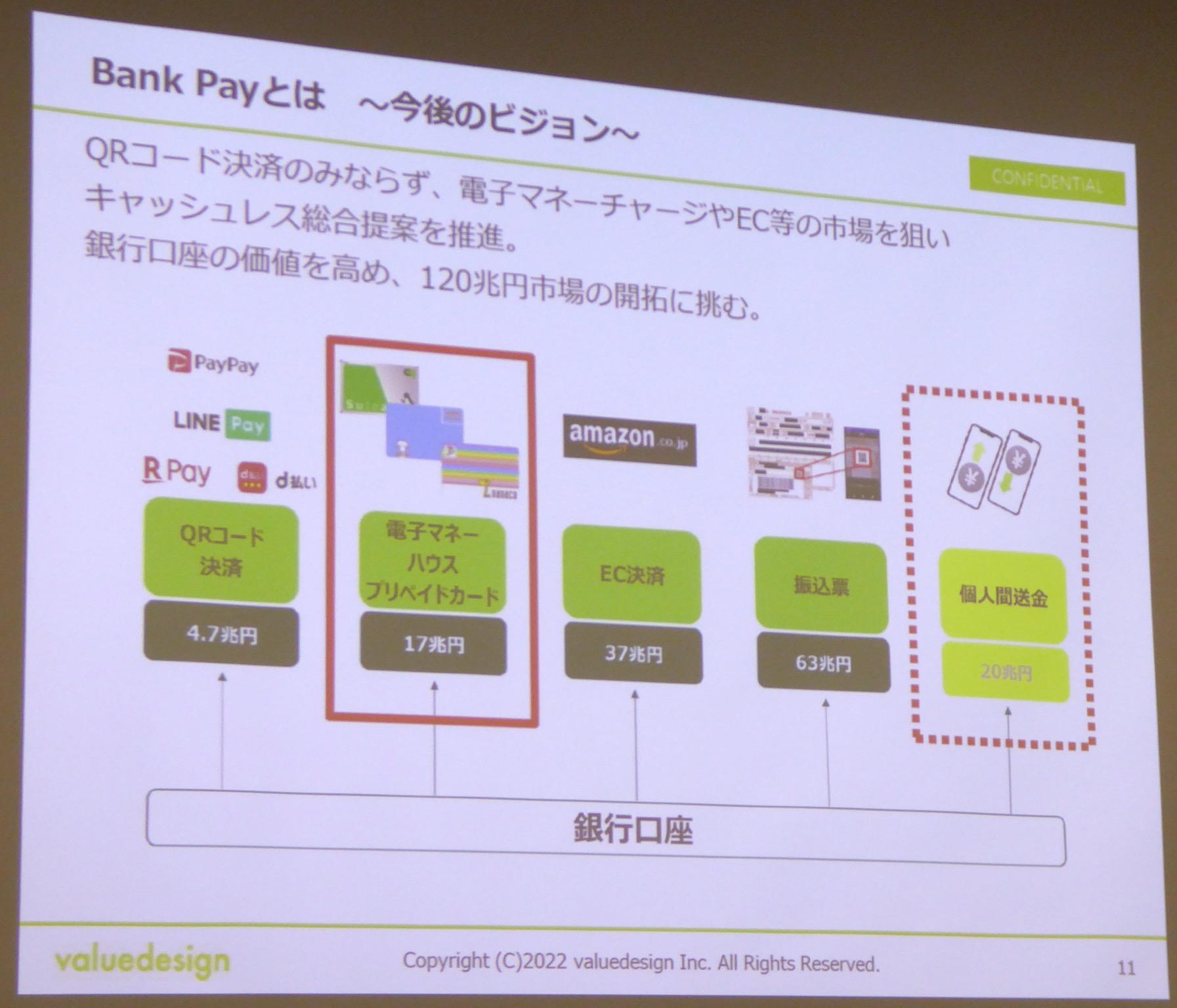

しかし、Bank Payの場合、基本機能は「銀行口座引き落とし」であることにあり、引き落とした後の代金が商店での支払いに充当されるのであれば「決済サービス」となり、ハウス電子マネー残高に充当されるのであれば、それは便利なチャージ手段の1つとして併存が可能という特長を持っている(画面4)。実際、KDDIのスマホ決済「au PAY」でも昨年12月にBank Payと提携したことで、一気に100以上の金融機関が銀行口座チャージに対応する出来事があった。

画面4 Bank Payで取り込みを狙う市場は120兆円規模と想定

今回のBank Payとの提携でバリューデザインが重視するのが、ハウス電子マネーを提供する店舗から見て、チャージ手段が増えることのメリットだ。これまでは店頭での現金チャージとオンラインでのクレジットカードチャージの2つに対応していたが、新たにオンラインでの銀行口座チャージが追加可能になる。

そもそも現金チャージに比べてオンラインチャージのほうが入金金額が上がる傾向にあるそうで、お店にとってはこれも嬉しい効果だが、より切実な事情もある。バリューデザイン・事業開発部 担当部長の大前 匡広氏によると、「多くのお店さんで、(ハウス電子マネーに)チャージするとインセンティブ(ポイント増量などの特典)を付けるようにしているが、その際にお店側のネックとなるのが手数料。特に利益率の低いお店さんではクレジットカードチャージは採用しにくい事情があったが、Bank Payであれば比較的安価にチャージできるメリットが大きい」という。

なお、今回のバリューデザインとBank Payの連携はシステム接続面の話であり、実際の加盟店契約はお店が個々に金融機関を選んで契約する。

一方で、利用者からすれば単なる「銀行口座チャージ」が使えるようになるだけのことであって、「Bank Payを使っている」との実感はおそらくないはずだ。Bank Pay側の狙いとしてはそれでよいのだろうか。

裏方となって加盟店アプリを支えるBank Pay

では、Bank Pay側の視点から見て、バリューデザインのような企業との提携はどのように映っているのか。金融機関横断型の決済サービスである「J-Debit(ジェイデビット)」と「Bank Pay」を推進する日本電子決済推進機構(JEPPO)で副会長も務める、三井住友銀行 執行役員・トランザクション・ビジネス本部長の磯和 啓雄(いそわ・あきお)氏(写真2)が解説してくれた。

写真2 三井住友銀行 執行役員 トランザクション・ビジネス本部長の磯和 啓雄氏

「Bank Payは、かっこよくいえばマルチバンクのデビット。富士銀行の提唱によって2000年から稼動し始めたJ-Debitだったが、ブランドデビットに押されて減少傾向にあった。それを今回、スマホのQRコードで使えるようにしたのがBank Payだ」(磯和氏)

Bank Payがスタートしたのは2019年10月のこと。それから2年半が経過した現在までの登録ユーザー数は「数十万程度」(磯和氏)にとどまっており、利用者の数の上では他のコード決済サービスと比べて見劣りすることは事実である。

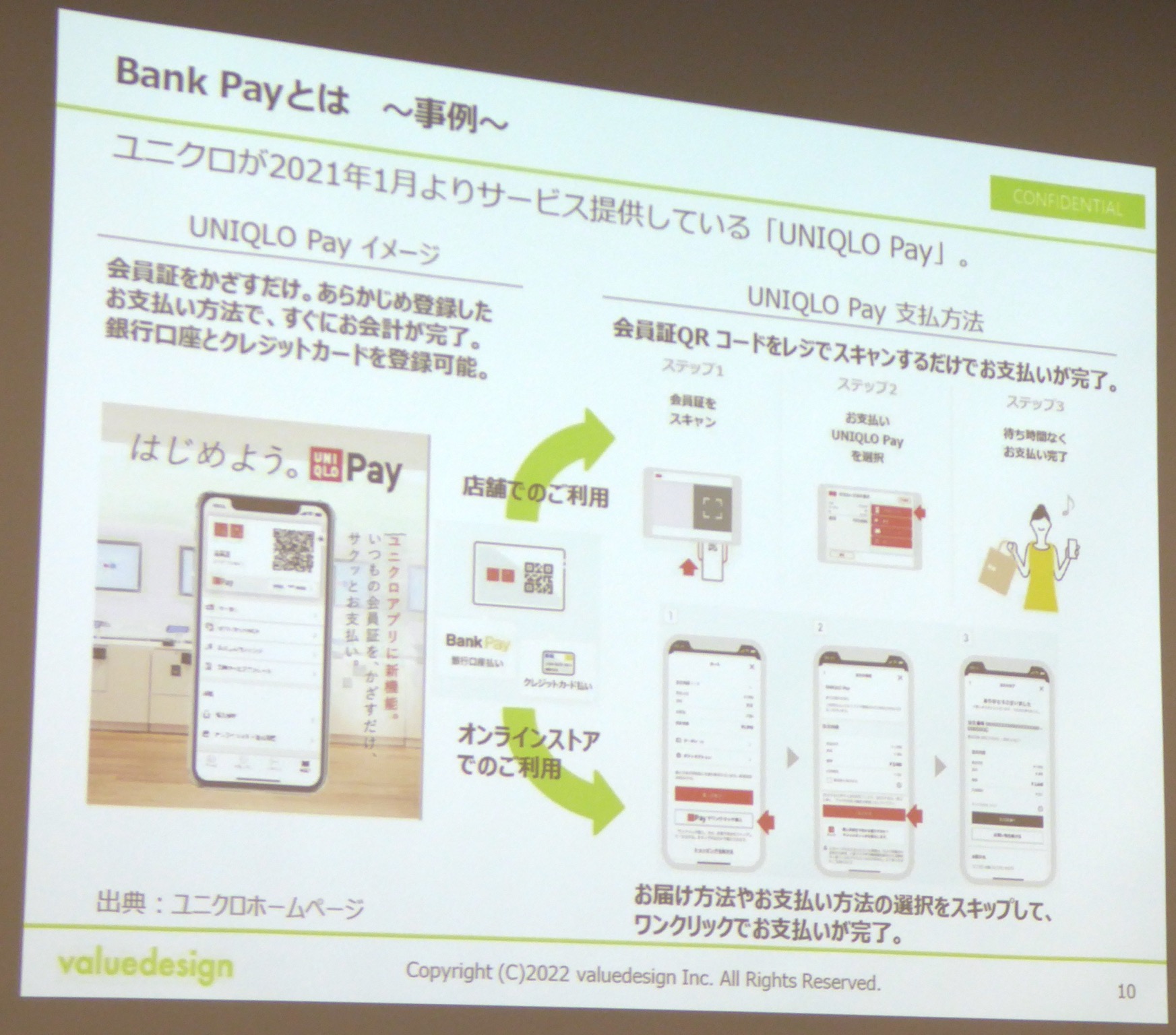

それでも磯和氏は一向に気にするそぶりを見せず、自身でもよく日常利用しているスマホ決済サービスとして、「UNIQLO Pay(ユニクロペイ)」の画面を見せてくれた(画面5)。UNIQLO Payは言わずとしれた、ユニクロが採用するスマホ会員向け決済サービスだが、その支払手段の1つとして銀行口座払いが紐付けられるようになっており、まさにその仕組みをBank Payが提供しているのだという。

画面5 UNIQLO Payの裏側にBank Payがあることを知らない人も多そうだ

ユニクロでは実店舗、オンラインストアの両方でUNIQLO Payに対応しているが、「決済手数料をできるだけ安価なほうに流したいので、積極的にキャンペーンをかけてUNIQLO Payの利用に誘導しているようだ」(磯和氏)

この3月にはドラッグストアチェーンのツルハホールディングスが三井住友銀行を契約先として、ツルハグループアプリにBank Payの決済機能を導入し、2022年の冬に提供開始すると発表した。この場合でも、おそらく実際にサービスが提供される段には「ツルハ」ブランドが全面に押し出され、「Bank Pay」は裏方として決済の仕組みを支えることになりそうだ。

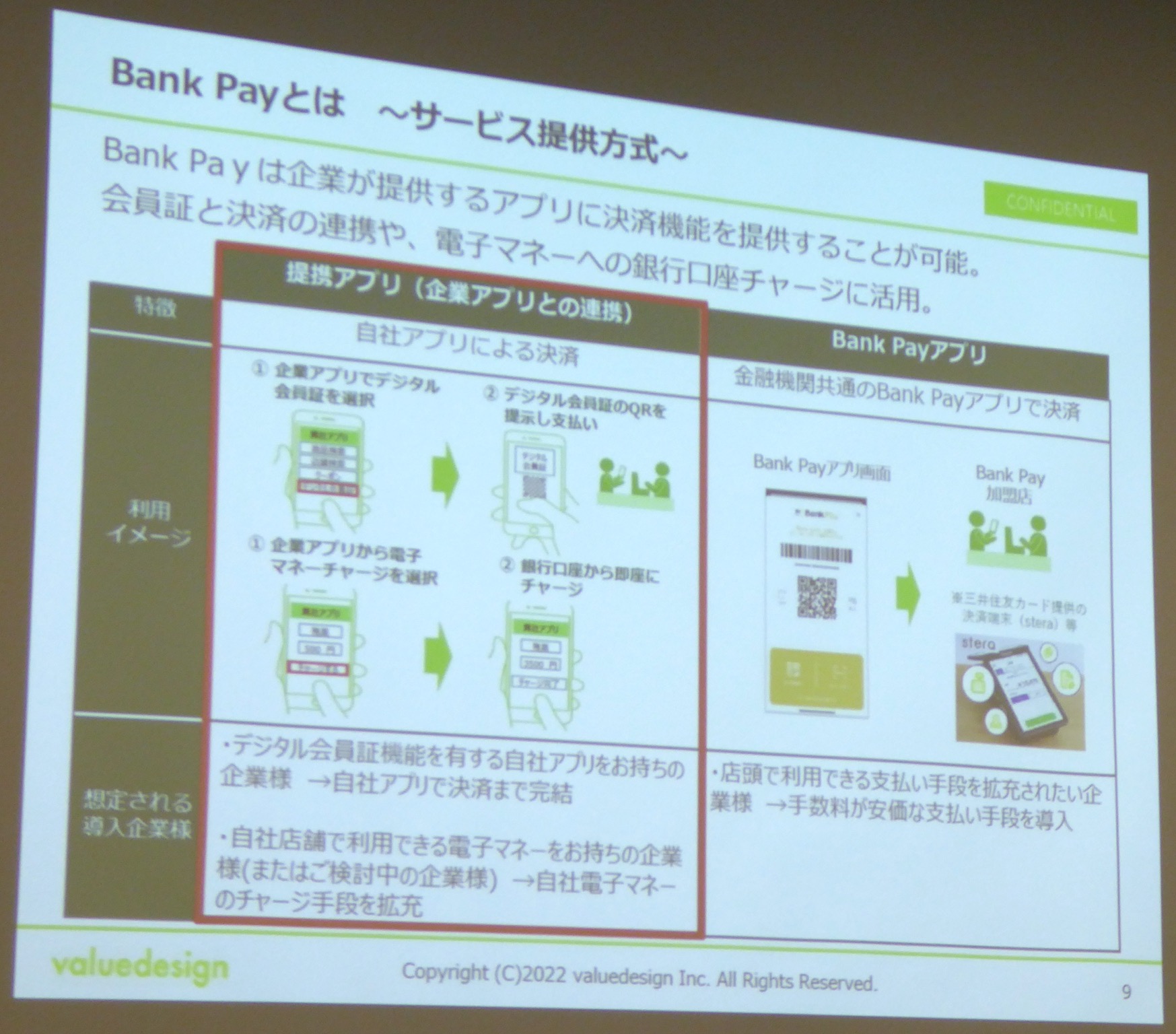

これらの事例のように、Bank Payの名前が隠れた展開(画面6)はすでにBank Pay陣営でも織り込み済みで、他のコード決済サービスとの「戦い方はだいぶ違う」(磯和氏)という。「エンドユーザーの視点では他社のサービスとカニバる可能性はあるが、加盟店開拓は比較的容易だと考えている。キャッシュレス比率が高まれば高まるほど、店舗は手数料が負担になってくる。その際、法人は普段から金融機関と取引があるので、われわれに相談が来る。現時点での加盟店数は数十と決して多くないが、会話している先は当行だけでも数百ある。日本中の金融機関が、それぞれの規模感の中で、普段の取引の中で契約先を開拓していくことなるだろう」(磯和氏)

銀行口座に紐付いて提供されるBank Payは未成年であっても利用できるが、そうした特長も生かして、ナショナルインフラとしての普及拡大を目指していくそうだ。

画面6 Bank Payの単体アプリ以外に、企業との提携アプリも提供する

なぜ加盟店手数料を下げられるのか

サービス面で注目されるのが、Bank Payが強みとして打ち出している、他の決済サービスと比べた際の手数料の安さ。前述したようにハウス電子マネー導入企業からの期待も高いが、具体的な手数料率や手数料設定は、お店と契約先金融機関の間での相対で決定されることもあって非公表となっている。

かろうじて磯和氏が「(手数料の中身は)法人各社によって異なるが、イメージしていただくとすればクレカの半分以下」と明かしてくれた。なぜそんなに手数料を下げられるのか? と問うと、「(Bank Payは)既存のJ-Debitのネットワークを利用し、新たな開発をすることなくサービス提供できていること」がその理由だという。

なお、J-Debitの加盟店契約(アクワイアリング)では、お店と金融機関が直接契約を結ぶ「直接加盟店契約」以外に、情報処理センターやクレジットカード会社などを介して契約する「間接加盟店契約」が存在するが、Bank Payでは低廉な手数料率にこだわって、「間接加盟店契約」の形態は採らない方針だという。

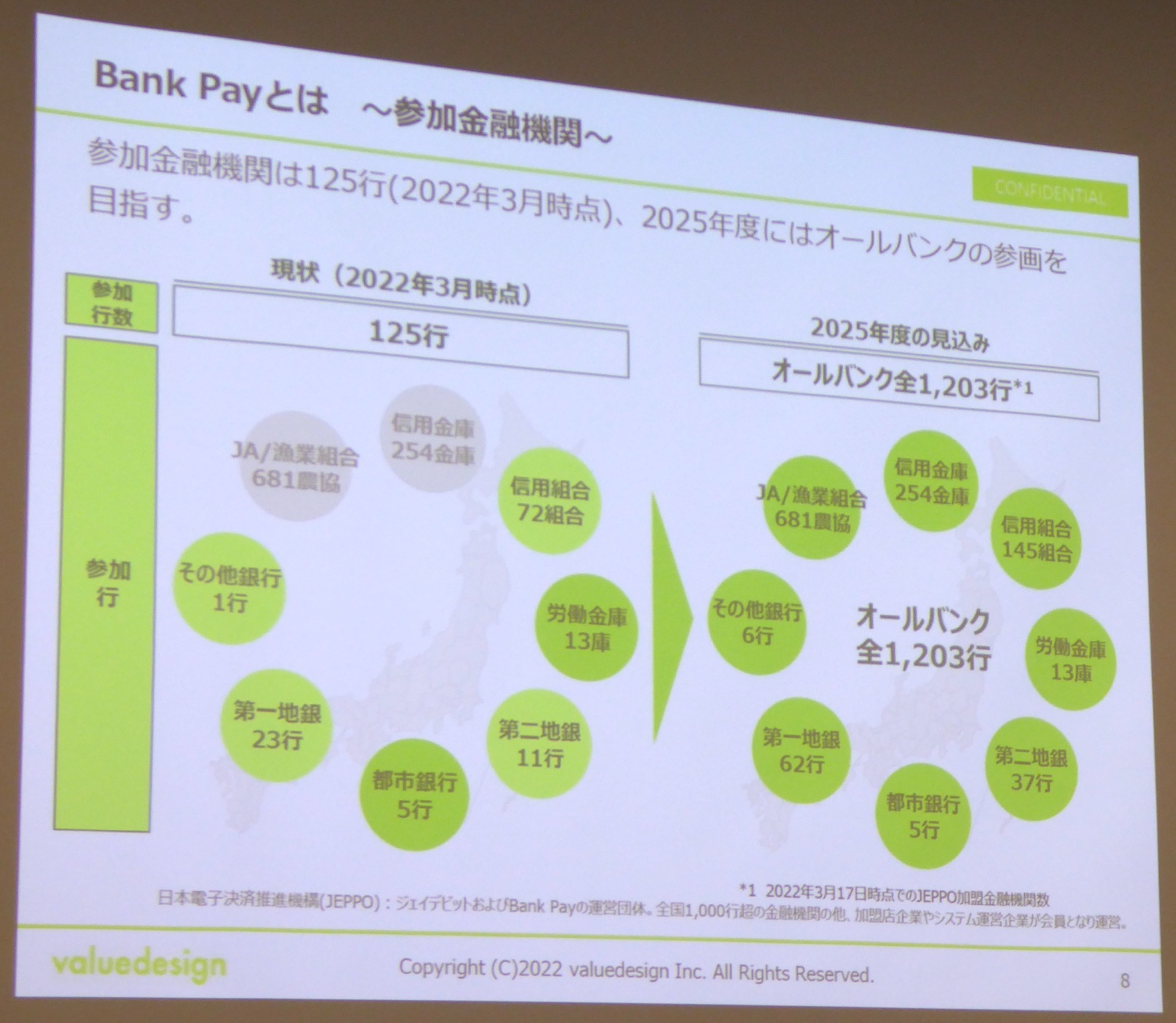

Bank Payに対応する金融機関の数もすでに日本全国で100を超えているが(2022年3月時点、画面7)、最近の傾向として、地方銀行からの参加ニーズの高まりがあるという。

画面7 2025年度までに全1,203行の金融機関参加を見込む

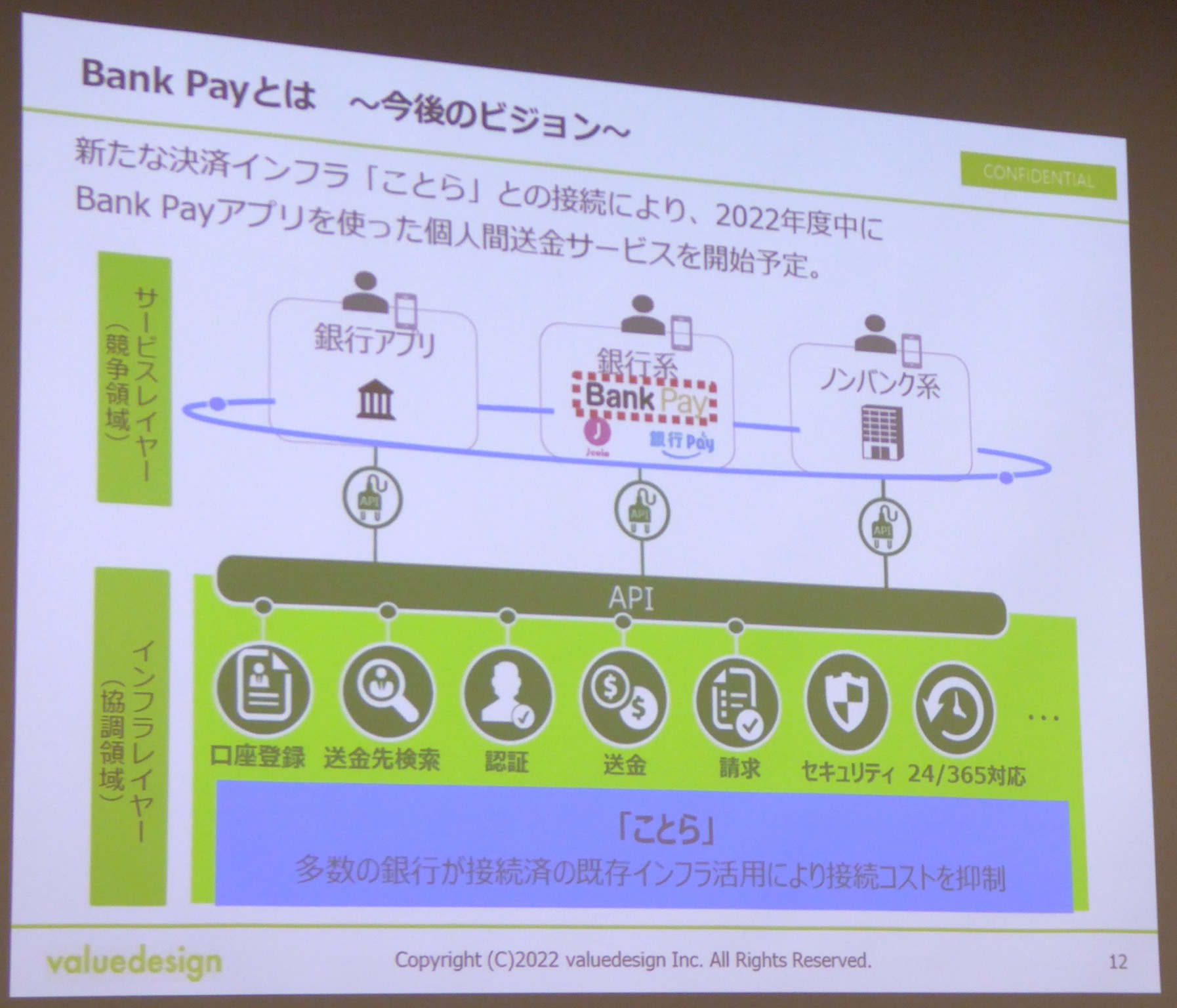

その理由として磯和氏が挙げたのが、今年10月にサービスを開始する予定の「ことら(COTRA)」の存在だ。こちらは「送金」をターゲットにした金融機関の新サービスで、1件10万円以下の送金について、携帯電話番号で相手を特定して送金できるようにする仕組み。銀行をはじめとする金融機関以外に、資金移動業者にもサービスが開放される予定となっている。

「無料、あるいは無料に近い安価で、個人間の送金ができる」(磯和氏)ことが「ことら」の最大の魅力で、地方銀行の間でもサービス提供の気運が高まっているというが、課題は参加する金融機関が費用をかけて新たに専用のアプリを開発しなければならないこと。

翻ってBank Payでは、同じBank Payのアプリを使って「ことら」を利用できるように準備を進めている(画面8)ところだったことから、「『ことら』を使えるようにしたいのでBank Payに参加したい、という地銀からの声が増えている」(磯和氏)

画面8 Bank Payアプリでのことら対応を2022年度中に開始予定

どちらも金融機関が開発・提供する「Bank Pay」と「ことら」。ようやくその連携の姿が見えてきた格好だ。

スマホ決済では本丸のように見えていた加盟店への決済サービス提供に終始することなく、加盟店アプリへの機能提供、果てはスマホ決済事業者との連携まで、とにかく周囲に敵を作ることをしないBank Pay。サービス名の露出度合いだけに気を取られ過ぎて、その実力を見誤らないようにしたい。

写真3 発表説明会への登壇者。左から、バリューデザイン 事業開発部 担当部長の大前 匡広氏、バリューデザイン 代表取締役社長の尾上 徹氏、三井住友銀行 執行役員 トランザクション・ビジネス本部長の磯和 啓雄氏